Índice

En lo que va de año, el comercio mundial se ha recuperado más rápido y con más fuerza de lo previsto, sobre todo en términos de valor (+8,6% trimestral en el primer trimestre de 2021 frente al +3,4% trimestral en términos de volumen), impulsado por las presiones sobre los precios y la capacidad.

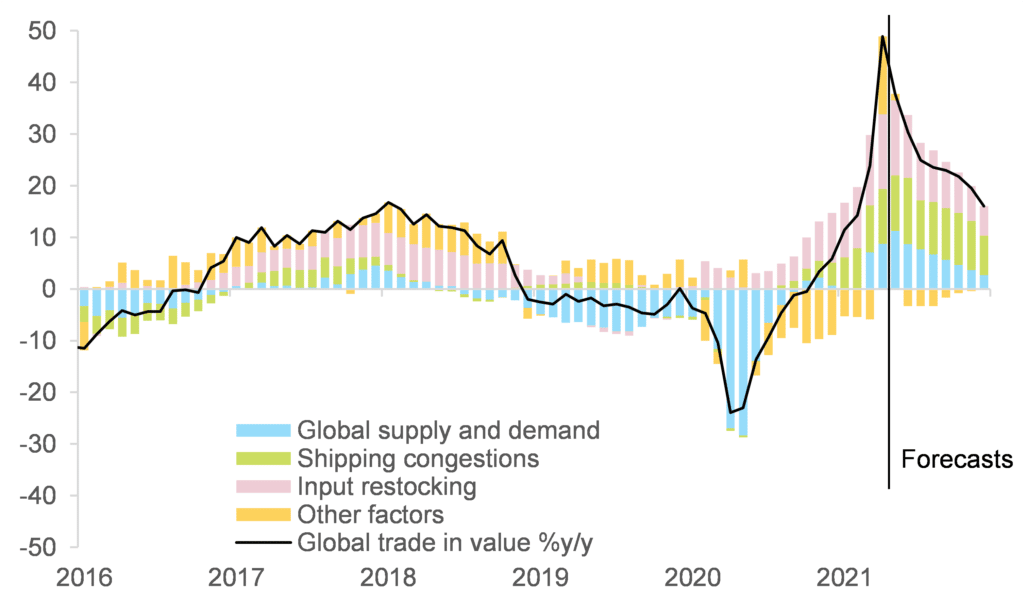

El último estudio al respecto de nuestro accionista Euler Hermes, estima que, a pesar de haber alcanzado su punto máximo en 2021, es probable que estas continúen en 2022. Esto se debe a que la reducción de los aranceles no compensará la lenta normalización y los cambios estructurales en los flujos comerciales. Si bien la oferta y la demanda mundiales explican la mayor parte de la contracción anual del comercio en 2020, solo representan un 15% del crecimiento medio interanual del comercio mundial en valor desde principios de este año. En cambio, la reposición de insumos explica el 50% del aumento. Más concretamente, las empresas estadounidenses y europeas están gestionando sus inventarios para responder a un fuerte repunte de la demanda local, que depende de insumos y bienes fabricados y enviados desde Asia.

Comercio mundial de mercancías en valor, crecimiento porcentual

Fuentes: CPB, IHS, Bloomberg, Euler Hermes, Allianz Research

Según este informe, la carrera mundial por los insumos está apoyando los volúmenes de comercio y empujando los precios al alza. La carrera lleva a que muchas empresas adopten el modelo de gestión de inventarios «just-in-case”, lo que puede conducir a una forma de microespeculación en la que las compañías se apresuran a adquirir insumos para protegerse de nuevas subidas de precios. Esta estrategia añade más presión al actual desequilibrio mundial entre la oferta y la demanda, provocado por las nuevas restricciones de COVID-19 y la escasez de energía en Asia-Pacífico, junto con la aceleración de la demanda por la gran reapertura de Estados Unidos y Europa. El resultado es que los volúmenes comerciales se mantienen y los precios siguen acelerándose.

El comercio marítimo continúa impactando en el comercio mundial en 2021

Las limitaciones del transporte marítimo explican otro 35% del aumento del valor del flujo comercial este año. Los buques se utilizan actualmente casi a plena capacidad y los contenedores disponibles siguen siendo escasos. Después de aumentar continuamente en la segunda mitad de 2020, hay indicios de que los retrasos en el transporte marítimo se están estabilizando. Sin embargo, el rendimiento general sigue siendo el peor en diez años de registros (la proporción de buques que no llegan a tiempo se ha mantenido en torno al 60-65% desde el comienzo del año frente al 25% en julio de 2020 y el 20% de media en 2019). Por lo tanto, es probable que los importadores estén dispuestos a pagar más para que sus pedidos sean transportados. De hecho, el volumen de tráfico del comercio internacional de Asia a América del Norte está aumentando considerablemente, lo que denota una fuerte demanda, mientras que las tarifas de flete aumentaron antes y más rápido para el envío de Asia a Europa. De este modo, Norteamérica está captando los contenedores disponibles procedentes de Asia, mientras que Europa se ha visto obligada a pagar antes precios más altos para acceder a la capacidad de transporte.

Indicadores de volumen y precio del transporte marítimo de contenedores

* Media de las rutas entre Asia y América del Norte, y Asia y Europa

Fuentes: Drewry, Bloomberg, Euler Hermes, Allianz Research

Perspectivas para el comercio internacional 2021 y 2022

En este contexto, los flujos comerciales en términos de valor seguirán superando el ritmo de crecimiento. Esperamos que el comercio mundial crezca un +7,7% en términos de volumen en 2021 (frente al -8,0% en 2020) y una tasa mucho mayor del +15,9% en términos de valor (frente al -9,9% en 2020).

La gran diferencia entre las cifras anuales de volumen y valor refleja la recuperación, pero sobre todo las presiones sobre los precios causadas por la escasez de insumos y contenedores. La fuerte demanda de capacidad de transporte marítimo procedente de Asia va a continuar.

Es poco probable que el sector del transporte marítimo se normalice a corto plazo (2021-2022), debido a:

- La continua y desigual recuperación en todo el mundo.

- La escasa inversión en los últimos años en el sector del transporte marítimo.

- La nueva capacidad entrará en funcionamiento lentamente (probablemente no antes de 2023, ya que se necesita un año y medio para construir un nuevo buque).

- Pocas alternativas al transporte marítimo.

En 2022, es probable que se mantengan las presiones sobre los precios y la capacidad, a pesar de que deberían haber tocado techo en 2021. La reducción de las tarifas no compensará los cambios estructurales que probablemente mantendrán elevados los costes comerciales. Reflejando solo una lenta normalización, esperamos que el crecimiento del comercio mundial se mantenga por encima de la media en 2022, con un +6,2% en volumen y un +8,4% en valor. La demanda mundial seguirá siendo sostenida en 2022, gracias al nuevo ciclo de infraestructuras , los estímulos fiscales, el ahorro residual (especialmente en las economías avanzadas) y la relajación de los aranceles comerciales.

Países y sectores más vulnerables

En general, Europa (en particular, Alemania) está rezagada en cuanto a las existencias de insumos. Por el contrario, Estados Unidos y algunas economías de Asia parecen estar acumulándolos. De hecho, las existencias de insumos en Estados Unidos y en varias economías de Asia-Pacífico (por ejemplo, Taiwán, Australia y Corea del Sur) ya se encontraban en niveles relativamente altos antes de que surgieran los actuales cuellos de botella en la cadena de suministro, y ahora siguen viendo una tendencia al alza.

Es probable que Asia se vea menos afectada por la escasez de insumos, dada la elevada integración comercial regional y el posicionamiento sectorial que priorizan los proveedores. (Puedes conocer mejor el contexto en este informe). Por el contrario, la mayoría de los países de Europa se esfuerzan por reponer unos niveles de existencias que ya son bajos. Los Países Bajos e Irlanda aparecen como excepciones, probablemente gracias a su condición de plataforma comercial y a su especialización en los sectores tecnológico, químico y farmacéutico. La escasez más pronunciada de insumos para el conjunto de la región es aún más preocupante, dado que la demanda es muy dinámica. Así, los fabricantes tienen que pagar precios más altos para obtener insumos y/o no pueden satisfacer plenamente la demanda.

La actual subida de precios también afectará negativamente a otras empresas que entraron en la crisis con bajos niveles de existencias. Por ejemplo, el modelo «justo a tiempo», cuyo objetivo es minimizar la necesidad de almacenar, fue ampliamente adoptado en el sector del automóvil. De hecho, el sector del transporte, junto con el textil y la confección y el de la informática y la electrónica, registran actualmente un descenso de los inventarios desde los niveles ya bajos anteriores a la crisis.

A nivel mundial, más allá de este año, los fabricantes tendrán que hacer frente al punto álgido del ciclo de la demanda (alrededor de mediados de 2022) en un momento en el que los inventarios estarán por encima de la media tras la actual carrera por los insumos.