Índice

¿Será la COVID-19 la que cambie la tendencia en la inflación a partir de 2021? El último informe de Euler Hermes, uno de nuestros accionistas, Demystifying the four horsemen of the inflation apocalypse, explica el escenario de reflación en el que nos encontramos.

El informe apunta a un exceso de inflación temporal en los próximos meses, en lugar de que los precios al consumo se desborden. Aunque inicialmente el retroceso económico del primer semestre de 2020 avivó los temores deflacionistas, con tasas de inflación en la mayoría de los países de la OCDE que descendieron hasta cero, el debate se trasladó rápidamente al riesgo de que la crisis de COVID-19 marcara el final de la era de la baja inflación.

Esperamos que las tasas de inflación vuelvan a acelerarse notablemente en 2021, debido a:

- La reciente bonanza de los costes de los insumos, impulsada, sobre todo, por las tensiones en las cadenas de suministro y la recuperación de los precios de las materias primas.

- El aumento de la inflación de los servicios junto con la reapertura económica en el segundo semestre.

- Los fuertes efectos de base de la montaña rusa relacionada con la pandemia.

Sin embargo, estos factores son transitorios y su impacto debería desaparecer a medida que avance la recuperación económica. Por lo tanto, la inflación solo experimentará un rebasamiento temporal en Estados Unidos y alcanzará brevemente el objetivo del BCE de situarse «por debajo, pero cerca, del 2%» en la zona euro en 2021.

¿Qué pasa entonces con las señales de inflación derivadas de la pandemia de COVID-19? Acabamos con cuatro mitos sobre la inflación:

Cautela a la hora de interpretar las señales del mercado relativas a la inflación

Las medidas de inflación basadas en el mercado deben interpretarse con cautela. En realidad, parece que los mercados están reaccionando de forma exagerada a la reflación y noestán teniendo en cuenta la evolución de la economía real. El modelo de tasas de inflación de Euler Hermes, basado en una relación directa entre las tasas de inflación mensuales y las expectativas de inflación basadas en el mercado, muestra actualmente un notable rebasamiento para Estados Unidos.

Con un 2,3%, la inflación implícita a 10 años en Estados Unidos, se sitúa muy por encima del valor razonable, estimado en 1,5-1,6%, lo que limita en gran medida mayores subidas.

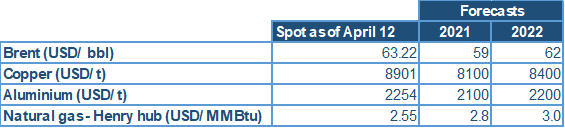

El alza en los precios de los insumos no es necesariamente sinónimo de inflación en 2022

Aunque se espera que los precios de los insumos se consoliden en los niveles elevados actuales en la segunda mitad de este año, las cadenas de suministro ampliamente desatascadas y la normalización de la demanda harán que los precios de los insumos se asienten en un precio medio más bajo en 2022, en comparación con el comienzo de 2021, de modo que los efectos de base positivos deberían revertirse y limitar las presiones sobre los precios.

Previsiones económicas para algunas materias primas

Fuente: Refinitiv, Allianz Research

La espiral salarios-precios que se avecina no nos transportará directamente a los años 70

Existe la preocupación de que, durante la fase de recuperación, el aumento de la competencia entre los empresarios por los nuevos trabajadores pueda hacer subir los salarios. Para compensar el aumento de los costes laborales, las empresas podrían optar por subir los precios de venta. Mientras tanto, los ingresos adicionales podrían alimentar la inflación, lo que a su vez haría que los trabajadores exigieran salarios más altos para compensar.

Esta espiral de precios y salarios podría conducir a una inflación persistentemente alta. Sin embargo, las escasas perspectivas del mercado laboral en la zona euro deberían mantener el crecimiento salarial (por debajo del 3%) a medio plazo. Mientras tanto, incluso para la economía estadounidense, donde el empleo registra buenas cifras y parece que seguirá esta tendencia, esperamos que el crecimiento salarial se mantenga por debajo del 4%.

Trabajadores en ERTE en los 4 grandes países de la zona euro (en millones)

Fuentes: Refinitiv, Allianz Research

La respuesta política sin precedentes no tiene por qué derivar en una inflación estructuralmente más alta

El crecimiento de la oferta monetaria es una mala guía para la inflación real. El indicador, a menudo descuidado, en el que hay que centrarse es la velocidad del dinero, que disminuyó en 2020 como parte de una tendencia a largo plazo. Tanto esta tendencia a largo plazo como su reciente aceleración reflejan un aumento de la demanda de dinero por motivos de precaución. En el escenario sin precedentes de que la velocidad del dinero volviera instantáneamente a su tendencia a largo plazo, añadiría inmediatamente 8pp al crecimiento del PIB nominal mundial.

Frente a esta hipótesis tan inverosímil, existe la realidad de unas brechas de producción todavía amplias que podrían absorber buena parte de esa perturbación de la demanda antes de impulsar la inflación de forma significativa.

Informe original: Demystifying the four horsemen of the inflation apocalypse