La economía china está experimentando un difícil comienzo de 2022, impulsada por los nuevos brotes de COVID-19. Incluso si el contexto sanitario se suaviza, es probable que durante 2022 el consumo privado se mantenga por debajo del nivel de tendencia anterior a la pandemia (-2,8% o -170.000 millones de dólares).

De cara al futuro, la rémora doméstica debería verse respaldada por nuevos recortes de los tipos de interés, la inversión pública en infraestructuras (3% del PIB de 2022) y una regulación temporalmente más laxa. La vertiente exterior debería seguir siendo robusta, en el contexto de una modesta depreciación del renminbi, la integración comercial regional y la suspensión de las tensiones comerciales entre Estados Unidos y China.

Todo esto debería llevar a la economía china a una base más sólida en el segundo semestre de 2022. Más allá de eso, la consecución de la “prosperidad común” podría implicar un patrón de crecimiento volátil a medio plazo, dependiendo de cómo se apliquen y comuniquen las políticas.

Estas son algunas de las conclusiones del último informe sobre la economía de China 2022, elaborado por Euler Hermes, uno de nuestros accionistas, y que compartimos a continuación.

Índice de contenidos

Economía de China 2022: un primer trimestre complicado

La actual desaceleración de la economía china pone de manifiesto el tira y afloja al que se enfrentan las autoridades entre el crecimiento a corto plazo y la prosperidad económica a largo plazo. Desde el segundo semestre de 2020, China ha vuelto a insistir en el objetivo de crear un modelo de crecimiento más sostenible a largo plazo mediante la “doble circulación” y la “prosperidad común”.

Sin embargo, la consiguiente regulación estricta provocó consecuencias adversas para la confianza del sector privado y la demanda interna en la segunda mitad de 2021. A corto plazo, el esfuerzo “común” parece estar poniendo en riesgo la “prosperidad”, y la “circulación interna” está bajo presión mientras que la “circulación internacional” es el punto brillante.

La economía de China se enfrenta a un comienzo de 2022 lleno de baches, dada la estricta estrategia de tolerancia cero contra los brotes de COVID-19, así como factores temporales como el cierre de fábricas antes de las vacaciones del Año Nuevo chino y la aplicación de varios límites de producción para reducir la contaminación atmosférica durante los Juegos Olímpicos de Invierno. Los datos de enero muestran que el crecimiento de la actividad se ha moderado: casi todos los principales índices de las encuestas PMI han disminuido. Un síntoma de que los sectores de la fabricación, los servicios y la construcción se han visto afectados por una mezcla de factores sanitarios y estacionales.

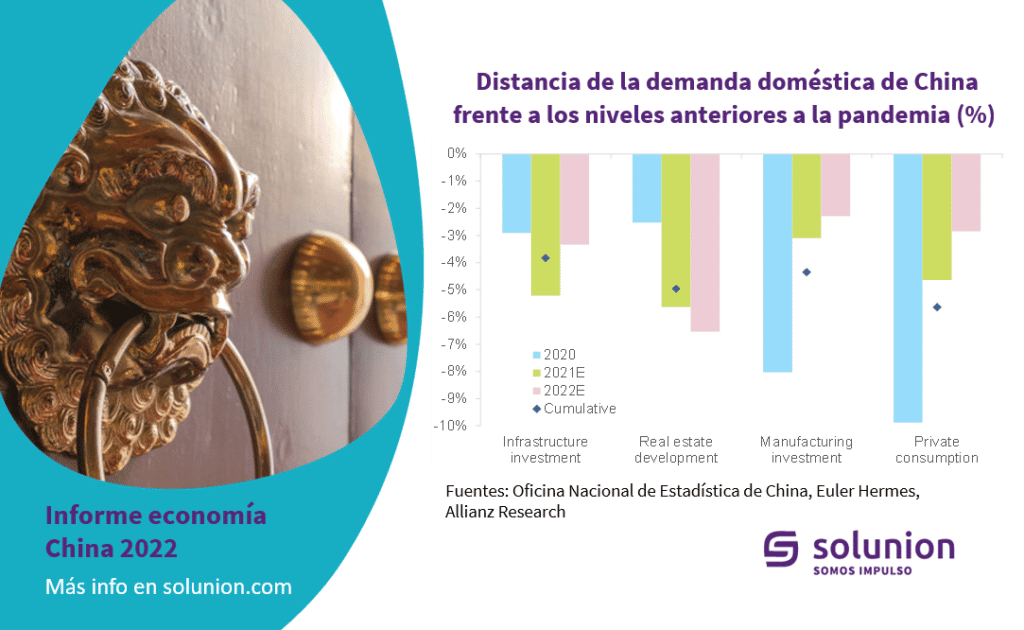

Aunque la situación de COVID-19 se suavice, es probable que la demanda interna, y en particular el consumo privado, sigan siendo volátiles y se sitúen este año por debajo del nivel de tendencia anterior a la pandemia: un -2,8% o -1,090 billones de rembinbis (-170.000 millones de dólares).

Esto se produce en un contexto en el que el gasto de los hogares se enfrenta a otros vientos en contra este año: la tasa de ahorro de los hogares ya habría vuelto a los niveles anteriores a la crisis en el segundo trimestre de 2021. Además, la ralentización del entorno macroeconómico podría amenazar el crecimiento de la renta de las familias. De hecho, aunque sigue en línea con el nivel anterior a la pandemia, la tasa de desempleo de China subió por segunda vez consecutiva en diciembre de 2021.

En consecuencia, esperamos un primer trimestre difícil (+1,1% trimestral) para la economía china.

Distancia de la demanda doméstica de China frente a los niveles anteriores a la pandemia (%)

Fuentes: Oficina Nacional de Estadística de China, Euler Hermes, Allianz Research

Política monetaria: una de las claves de la economía de China 2022

En este contexto, la flexibilización de la política debe ser lo suficientemente intensiva y eficaz para estabilizar la economía. Se espera un nuevo recorte de los tipos de interés de 10 puntos básicos y un recorte de 50 puntos básicos de la tasa de interés real en el primer semestre de este año, y más en el segundo si fuese necesario.

La deuda pública adicional dirigida a la inversión en infraestructuras debería ascender a 3,75 billones de RMB (un 3% del PIB nominal estimado para 2022). Después de endurecerse brusca y rápidamente durante casi un año, la combinación de políticas de China comenzó a suavizarse en el segundo semestre de 2021, con intervenciones de liquidez y recortes de los tipos de interés por parte del Banco Popular de China y llamamientos para acelerar el gasto público. El cambio de política se ha hecho cada vez más evidente en los últimos meses, pero se necesita más para apuntalar la confianza y estabilizar la economía.

Por lo que respecta a la política fiscal, parece que por ahora tarda en surtir efecto, probablemente debido a que las prioridades a corto y largo plazo entran en conflicto. Los últimos datos muestran que los ingresos y los gastos fiscales siguieron disminuyendo en diciembre (en términos interanuales), a pesar de que el Gobierno aboga por una política fiscal más activa. Esto se debe probablemente a que también se pide a las administraciones locales que se ocupen de la sostenibilidad de la deuda a largo plazo.

De cara al futuro, es probable que los ingresos fiscales sigan siendo escasos en el primer semestre de 2022 (debido a los brotes de COVID-19 y a las dificultades del sector inmobiliario), pero el gasto fiscal debería acelerarse, gracias a una orientación más clara en cuanto a la financiación del gobierno, por ejemplo, mediante la emisión de bonos especiales.

La cuota anual de estos bonos se definirá a principios de marzo (durante las reuniones parlamentarias de los dos periodos de sesiones), pero el Gobierno central ya ha dado instrucciones a los gobiernos locales para que empiecen a adelantar las emisiones para apoyar el gasto fiscal y la inversión en infraestructuras.

Nuevas emisiones de bonos especiales de las administraciones locales (en millones de RMB)

Fuentes: Ministerio de Finanzas Chino, Euler Hermes, Allianz Research

Este gasto público se dirigirá a la financiación de proyectos de “nuevas infraestructuras” destinados a facilitar la transición ecológica y los objetivos de fabricación avanzada y digitalización, en lugar de las infraestructuras de red “marrones”, como las carreteras, los ferrocarriles y los aeropuertos, en las que se centraron los anteriores ciclos de flexibilización.

El sector inmobiliario chino: uno de los principales retos

Las intervenciones de los responsables políticos y los reguladores contribuyeron a circunscribir los problemas de crédito que surgieron en otoño de 2021 en el sector inmobiliario a las empresas más vulnerables. El diferencial de crédito corporativo para el sector inmobiliario parece haber alcanzado una meseta desde el cambio de año. Varios datos de la actividad inmobiliaria también redujeron sus descensos en noviembre-diciembre en comparación con octubre (por ejemplo, nuevas construcciones, terminaciones, ventas de inmuebles), una tendencia que se prolongó hasta finales de enero, como muestran los datos del volumen de transacciones inmobiliarias de alta frecuencia del siguiente gráfico.

Volumen diario de transacciones inmobiliarias en 30 grandes ciudades (30 días antes del Año Nuevo chino = 100)

Fuentes: Oficina Nacional de Estadística de China, Euler Hermes, Allianz Research

Si bien la preocupación por un arrastre de varios años en el sector inmobiliario afecta a la confianza de las empresas y los hogares, la continua intervención política debería ayudar a evitar los temores de una crisis sistémica en el sector inmobiliario y proporcionar un suelo a los precios de la vivienda.

Retos de China en el contexto internacional

Los principales retos para el contexto exterior de China proceden de su relación con Estados Unidos, con una serie de desencadenantes políticos que podrían empeorar el entorno exportador de China, entre ellos:

- La reacción de Estados Unidos, con subidas de aranceles contra China por no cumplir los objetivos de importación del Acuerdo de la Primera Fase.

- Sanciones económicas por parte de Estados Unidos como reacción al aumento de las incursiones militares de China en el estrecho de Taiwán.

- Regulación por ambas partes que afecta a las empresas de sectores específicos (estratégicos).

- Una fuerte depreciación del renminbi que lleve a Estados Unidos a calificar a China de manipular las divisas.

Es probable que las entradas de capital en China continúen a medio plazo, ya que los inversores mundiales consideran a China estructuralmente atractiva, mientras que las normas de salida de capital de China siguen siendo estrictas y el Banco Central de China continúa aumentando sus reservas de divisas.

De hecho, en el caso de que el sentimiento cambie y las presiones de salida de capital y depreciación comiencen a materializarse, es probable que sean contrarrestadas por las suficientes reservas de divisas de China, que incluso han aumentado en los últimos dos años (en +142.000 millones de dólares hasta 3.250.000 millones de dólares entre finales de 2021 y finales de 2019), gracias a los grandes superávits comerciales. Además, la dependencia de China de la financiación externa es relativamente baja (la deuda externa es del 16% del PIB en 2020, en comparación con el 33% del conjunto de los países emergentes).