Las materias primas críticas desempeñan un papel clave en la actual transición energética debido a sus propiedades únicas y a su importancia en numerosas tecnologías de energía limpia.

En este artículo, compartimos algunas de las claves del último informe al respecto de Allianz Trade, uno de nuestros accionistas, para entender mejor en qué punto estamos y qué desafíos se nos plantean en el medio y largo plazo.

Índice de contenidos

Un futuro impulsado por metales, pero cercado con cortinas de hierro

Las preocupaciones de la Unión Europea con respecto al suministro de materias primas se remontan al segundo Programa de Acción en materia de Medio Ambiente del Consejo de 1977, que destaca la dependencia de las importaciones. Dos décadas más tarde, la Comisión Europea introdujo la Iniciativa de Materias Primas, una estrategia integrada para mejorar el acceso a las materias primas, y estableció una lista de materias primas críticas (CRM) basadas en su importancia económica, riesgo de suministro y falta de sustitutos.

Si bien las estrategias posteriores de la UE enfatizaron la necesidad de un acceso seguro a las materias primas, las recientes interrupciones de la cadena de suministro debido a la COVID-19 y la guerra de Ucrania han intensificado el desafío.

Tabla de materias primas críticas y sus principales usos

| Usos principales | Lista de CRM de EE. UU. | Lista de CRM de la UE | Importancia económica | Riesgo de suministro | País productor líder y % | Fuente primaria de importación para EE.UU. | |

| Aluminio | Transporte, embalaje, construcción | ✓ | ✓ | 5.8 | 1.2 | Australia (28%) | Jamaica |

| Antimonio | Retardantes de llama, metales, defensa, construcción | ✓ | ✓ | 5.4 | 1.8 | China (56%) | China |

| Arsénico | Herbicidas e insecticidas, conservantes de madera, semiconductores | ✓ | ✓ | 2.9 | 1.9 | China (44%) | China |

| Barita | Aplicaciones de perforación, mecánica | ✓ | ✓ | 3.5 | 1.3 | China (44%) | China |

| Berilio | Satélites, equipos médicos, automoción, defensa | ✓ | ✓ | 5.4 | 1.8 | Estados Unidos (88%) | Kazajstán |

| Bismuto | Farmacéutica, molienda, semiconductores | ✓ | ✓ | 5.7 | 1.9 | China (70%) | China |

| Cromo | Acero inoxidable y aleaciones resistentes al calor | ✓ | ✗ | 7.2 | 0.7 | Sudáfrica (44%) | Sudáfrica |

| Cobalto | Baterías, superaleaciones, motores | ✓ | ✓ | 6.8 | 2.8 | RDC (63%) | Noruega |

| Cobre | Cables, construcción, productos eléctricos | ✗ | ✓ | 4 | 0.1 | Chile (28%) | |

| Fluorita | Metales, industria nuclear, construcción | ✓ | ✓ | 3.8 | 1.1 | China (56%) | México |

| Galio | Óptica, circuitos integrados, diodos emisores de luz (LED) | ✓ | ✓ | 3.7 | 3.9 | China (94%) | China |

| Germanio | Aplicaciones electrónicas y solares, farmacéutica, metales | ✓ | ✓ | 3.6 | 1.8 | China (83%) | China |

| Grafito | Baterías, siderurgia, lubricantes | ✓ | ✓ | 3.4 | 1.8 | China (65%) | China |

| Hafnio | Superaleaciones, industria nuclear | ✓ | ✓ | 4.3 | 1.5 | Francia (49%) | |

| Helio | Máquinas de resonancia magnética, investigación científica | ✗ | ✓ | 2.9 | 1.2 | Estados Unidos (56%) | |

| Indio | Pantallas LCD, semiconductores | ✓ | ✗ | 2.6 | 0.6 | China (59%) | Corea del Sur |

| Litio | Baterías de vehículos eléctricos, smartphones | ✓ | ✓ | 3.9 | 1.9 | Australia (53%) | Argentina |

| Magnesio | Metales, productos químicos, agricultura | ✓ | ✓ | 7.4 | 4.1 | China (91%) | Israel |

| Manganeso | Acero y metales, baterías, alimentos para animales, fertilizantes | ✓ | ✓ | 6.9 | 1.2 | Sudáfrica (29%) | Gabón |

| Níquel | Aleaciones y aceros, productos químicos | ✓ | ✓ | 5.7 | 0.5 | China (33%) | Canadá |

| Niobio | Aeroespacial, superaleaciones, máquinas de resonancia magnética | ✓ | ✓ | 6.5 | 4.4 | Brasil (92%) | Brasil |

| PGM | Catalizadores, electrónica, medicina | ✓ | ✓ | 7.1 | 2.7 | Sudáfrica (75%) | Sudáfrica |

| Tierras raras (Luz) | Catalizadores, imanes, aleaciones | ✓ | ✓ | 5.9 | 3.7 | China (85%) | China |

| Rubidio | Defensa, investigación biomédica, electrónica | ✓ | ✗ | N/A | N/A | N/A | |

| Metal de silicio | Aleaciones, productos químicos, semiconductores, industria solar | ✗ | ✓ | 4.9 | 1.4 | China (76%) | |

| Tántalo | Aeroespacial, perforación, lentes, automoción | ✓ | ✓ | 4.8 | 1.3 | RDC (35%) | China |

| Telurio | Refrigeración, generación de energía, metales, industria solar | ✓ | ✗ | 3.8 | 0.3 | China (53%) | Canadá |

| Creer | Productos químicos, hojalata, aleaciones | ✓ | ✗ | 4.5 | 0.9 | China (31%) | Perú |

| Titanio | Aeroespacial, defensa, implantes médicos, generación de energía | ✓ | ✓ | 5.4 | 0.5 | China (43%) | Japón |

| Tungsteno | Construcción, perforación, electrónica | ✓ | ✓ | 8.7 | 1.2 | China (86%) | China |

| Vanadio | Aleaciones de acero, catalizadores, baterías | ✓ | ✓ | 3.9 | 2.3 | China (62%) | Canadá |

| Zinc | Acero galvanizado, metales | ✓ | ✗ | 4.8 | 0.2 | China (33%) | Canadá |

| Circonio | Cerámica, abrasivos, industria nuclear | ✓ | ✗ | 3.5 | 0.8 | Australia (36%) | Sudáfrica |

Fuentes: USGS, Comisión de la UE, Allianz Research.

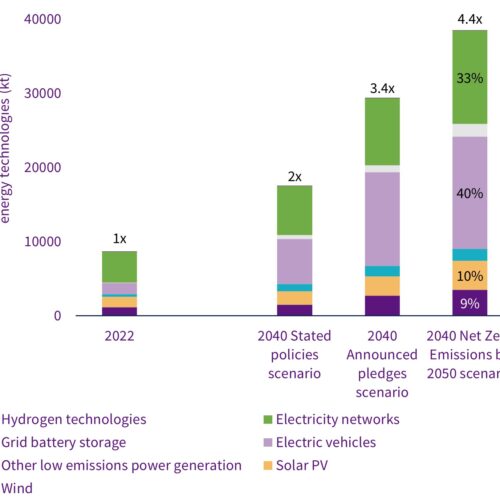

Los metales y minerales críticos como el litio, el cobalto y el níquel son cruciales para la transición verde, utilizados para todo, desde vehículos eléctricos hasta turbinas eólicas. El mercado se ha duplicado en tamaño en los últimos cinco años, alcanzando los 320.000 millones de dólares en 2022, según las últimas estimaciones de la AIE, y se espera que al menos se duplique para 2040 en medio de la creciente demanda de vehículos eléctricos y almacenamiento de baterías, así como generación de energía de bajas emisiones y redes eléctricas. Pero la competencia por materias primas críticas y su concentración entre un pequeño número de países podría crear riesgos geopolíticos.

Demanda esperada de minerales para tecnologías de energía limpia según los escenarios de la AIE

Fuentes: AIE, Allianz Research

¿De la OPEP a la OPEM (Organización de Países Exportadores de Metales)?

China domina el campo de las materias primas críticas, controlando casi todos los elementos pesados de tierras raras, el 91% del magnesio y el 76% de los suministros de metal de silicio en todo el mundo. Del mismo modo, la República Democrática del Congo controla más del 60% del mercado mundial de cobalto, mientras que Sudáfrica tiene una participación del 71% para el platino y Rusia el 40% del paladio.

Si estos países ricos en minerales deciden formar una Organización de Países Exportadores de Metales, podría plantear riesgos para los países altamente dependientes de las importaciones, incluidos los integrantes de la Unión Europea, Japón y Corea del Sur. La concentración de la producción en torno a las principales empresas de la cadena de suministro, en las que Europa está menos presente en comparación con Estados Unidos o China, también podría crear dependencias y exponer a Europa a guerras comerciales entre terceros países.

Producción de recursos críticos seleccionados, en porcentaje (OMEC =OPEM)

Fuentes: USGS, BP, Allianz Research.

Nota: Los países incluidos en un “BRICS +” simulado han sido seleccionados en función de su capacidad accionaria en el Nuevo Banco de Desarrollo relacionado con BRICS (es decir, Bangladesh, Emiratos Árabes Unidos, Egipto), solicitudes formales o interés para unirse al grupo reportado por los medios de comunicación y / o fuerte afiliación a uno o más países dentro del bloque.

Los datos de aluminio se basan en la producción de fundición; los datos sobre el litio se basan en las reservas como un indicador de la producción futura.

Riesgos que conllevaría la creación de una OPEM (Organización de Países Exportadores de Metales)

¿Cómo podría ser un OPEM? Países ricos en minerales como la República Democrática del Congo, Chile, Perú, China, Rusia, Sudáfrica e incluso Australia se beneficiarán económicamente de la creciente demanda y podrían decidir formar una alianza.

Aunque una iniciativa de este tipo conllevaría desafíos relacionados con la gobernanza y la geopolítica, plantearía grandes riesgos para los países que dependen en gran medida de las importaciones de estos minerales, como los de la Unión Europea, Japón y Corea del Sur, que podrían enfrentarse a interrupciones en el suministro y mayores costes. Estados Unidos podría amortiguar ligeramente el golpe, ya que tiene muchos recursos minerales disponibles, aunque no los suficientes como para satisfacer plenamente su demanda futura.

Una OPEM especulativa podría tomar un conjunto de acciones para influir en los mercados globales, incluyendo:

- Manipulación de precios: podría restringir el suministro a través de cuotas de producción o exportación para aumentar los precios, lo que a su vez haría que las tecnologías de energía limpia fueran más caras y, finalmente, ralentizaría la transición verde.

- Interrupciones del suministro: la alianza podría interrumpir estratégicamente el suministro para ejercer influencia (geo) política sobre los países que dependen en gran medida de estos metales.

- Acuerdos comerciales exclusivos: podría firmar acuerdos comerciales exclusivos con socios elegidos, concentrando aún más su poder de mercado, inclinando la oferta global donde mejor les parezca y dificultando que los países “hostiles” obtengan los recursos que necesitan.

Aunque la alianza mencionada sigue siendo especulativa, en los últimos meses, se ha hablado con frecuencia sobre la ampliación del grupo informal de países BRICS (Brasil, Rusia, India, China y Sudáfrica) para incluir varios mercados emergentes económicamente relevantes y productores de materias primas.

En el caso de la formación de una alianza de metales con los países que mencionamos anteriormente, mercados emergentes del sudeste asiático (Vietnam, Malasia, Indonesia, Laos, Sri Lanka), algunos países africanos (Nigeria, Kenia, Angola) y algunos latinoamericanos (Bolivia, Argentina) podrían mostrar interés.

Implicaciones de la Ley de Materias Primas Críticas (CRM) de la UE

Garantizar un suministro estable de materias primas críticas y diversificar las dependencias de importación es crucial para Europa. La Ley CRM propone un objetivo del 10% para el abastecimiento de la Unión Europea, pero encontramos que 7 de los 18 materiales enumerados no cumplen con el requisito en la etapa minera (antimonio, borato, manganeso, grafito natural, elementos de tierras raras, tantalio y titanio).

Para todos ellos, la EU-27 depende en gran medida del abastecimiento de terceros países (más del 94%). Además, 21 de los 24 materiales no cumplen el requisito de que al menos el 40 % del consumo anual de la EU-27 debe proceder del refinado de la propia Unión Europea. Las cuotas de abastecimiento de terceros países de la UE oscilan entre el 61 % para el aluminio y el 100 % para la barita, el berilio o el niobio.

La Ley CRM también apunta a satisfacer al menos el 15% del consumo anual a través del reciclaje. Sin embargo, de las 16 materias primas estratégicas, solo cuatro cumplen con el objetivo. La mitad de los 12 restantes no podrán cumplir con el objetivo, ya que se consumen o se convierten en el proceso industrial, o simplemente no hay cantidades significativas de chatarra disponibles para la demanda en rápido crecimiento, como es el caso del litio.

¿Qué puede hacer Europa?

Las materias primas críticas se han convertido en un vector de dependencia y riesgo geopolítico. Los CRM son recursos básicos indispensables para la transición verde y tecnológica. Sin embargo, es necesario reducir la dependencia y diversificar las relaciones con terceros países. Para lograr sus objetivos, la Unión Europea debe adoptar un enfoque multinivel que aborde diversos aspectos de las materias primas críticas.

En medio de un entorno geopolítico desafiante, la Unión Europea podría avanzar en:

- Apoyar un entorno favorable de política comercial e inversiones concretas en el extranjero que diversifiquen las cadenas de suministro mundiales a través del crecimiento inorgánico para evitar una mayor concentración. Dada la limitada presencia de empresas e inversores europeos en el núcleo productivo de la industria CRM, aumentar la pluralidad de accionistas en las empresas más significativas, ya sean públicas o privadas, es la forma más rápida y efectiva de estar donde cuenta.

- Desarrollar un enfoque más orientado hacia el exterior junto con la Ley CRM. Hasta ahora, las políticas han mirado más bien hacia adentro, pero se tomarán medidas en otros lugares, por lo que la inversión más amplia y a largo plazo tiene sentido aparte de las coaliciones y la promoción de relaciones meramente bilaterales.

- Aprovechar su política de inversión extranjera, el Global Gateway. Esto puede lograrse a través de asociaciones estratégicas con países ricos en recursos fuera de la UE (es decir, centrarse en los nuevos acuerdos comerciales regionales existentes o estratégicos), reduciendo la dependencia de un solo proveedor y mejorando la resiliencia de la cadena de suministro.

- Fortalecer la producción nacional y las capacidades de reciclaje de materias primas críticas. Esto incluiría promover prácticas de extracción sostenibles e invertir en la investigación y el desarrollo de tecnologías de reciclaje para reducir el impacto ambiental de la extracción de materias primas y garantizar una economía más circular.

El compromiso activo en la maduración de un enfoque colectivo y global de las materias primas críticas es esencial para que Europa reduzca las dependencias, fortalezca su posición en el mercado mundial y actúe como una fuerza de equilibrio en el ámbito geopolítico relacionado con el CRM.