La falta de pago de una factura, incluso si se trata de una factura relativamente pequeña, puede tener un importante impacto en tu empresa. Especialmente si esta depende de recibir un pago a tiempo para hacer frente a los gastos o si vive a cuenta de un pequeño número de clientes. Si sumas el tiempo y el dinero que gastarás tratando de cobrar la deuda, verás que la falta de pago de una factura o contrato cuesta más que el valor nominal de la factura.

Una solución que permite protegerse contra la deuda incobrable es el seguro frente al impago o seguro de Crédito: si tu cliente no paga, la aseguradora compensa a tu empresa.

Índice de contenidos

Comprender las consecuencias de la falta de pago de una factura o contrato

Pongamos que has entregado tus bienes o servicios a tiempo y has enviado la factura con prontitud. Pero la fecha de vencimiento llega y viene sin el pago por parte de tu cliente. Esta falta de pago de una factura tiene un impacto inmediato en el flujo de caja de tu empresa y es posible que no puedas pagar a tus propios proveedores a tiempo. (En este artículo te ofrecemos más información sobre el flujo de caja y cómo cuidarlo).

Reenvías la factura con un recordatorio amable, pero pasa otro mes y la factura sigue sin pagarse. Las consecuencias para tu negocio se agravan. El flujo de efectivo de tu empresa disminuye aún más, mientras que tú y tu equipo gastáis más tiempo y recursos tratando de cobrar la deuda. Además, la relación con el cliente se tensa. Finalmente, consideras llamar a una agencia de cobro de deudas, pero la moral de la oficina y las operaciones comerciales pueden sufrir.

¿Cómo puede ocurrir el impago de una factura?

Es muy importante que entendamos que el impago de una factura no es un problema reservado a nuevos clientes. Al contrario, puede ocurrir entre tus mejores clientes, aquellos con quienes has estado haciendo un negocio saludable durante años. Porque ellos también están expuestos a los riesgos comerciales y de otra índole inherentes a las empresas:

- Tus clientes pueden estar experimentando retrasos en el pago ellos mismos.

- Pueden estar soportando problemas en la cadena de suministro que están ralentizando las entregas de componentes que necesitan para fabricar los bienes que venden.

- Es posible que tengan un problema con los bienes y servicios que han proporcionado y estén retrasando el pago hasta que se resuelva el asunto.

- Una línea de crédito bancario puede haber sido retirada, reduciendo su capital operativo.

- El mercado puede haber bajado repentinamente, afectando sus ventas y el modelo general de negocios.

¿Cómo recuperar un impago? Escribir una carta de impago

A largo plazo, una factura impagada es una lección sobre la importancia de tener una buena política de gestión de crédito (aprende a implementar una estrategia sólida de gestión del riesgo comercial con estos consejos) y de monitorear la solvencia de tus clientes de manera regular y continua.

Cuando se produce la falta de pago es imperativo comunicarse rápidamente y de la forma adecuada con los clientes sobre sus facturas vencidas. Cuando las llamadas telefónicas y los recordatorios no son atendidos, es hora de escribir una carta de impago.

Esta carta tiene dos objetivos: recuperar el impago y mantener buenas relaciones con los clientes. Con esto en mente, tu carta de impago debe ser respetuosa, concisa y específica.

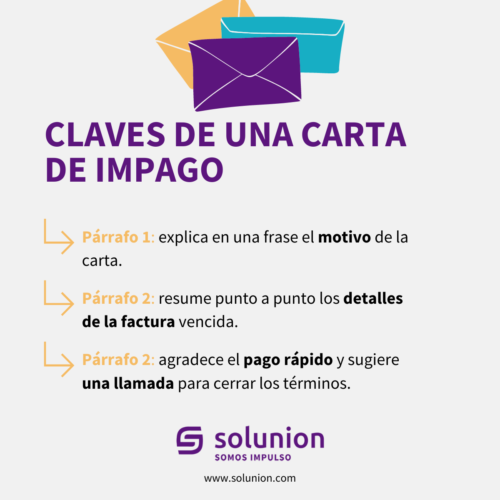

Las cartas de seguimiento son necesarias y gradualmente deben tener un tono más firme. Además, cada carta de falta de impago debe escribirse en papel con membrete de tu empresa, incluir firma y contener la siguiente información:

- Párrafo 1: explica en una frase que el motivo de la carta es el impago de una factura vencida.

- Párrafo 2: resume punto a punto los detalles de la factura vencida, incluido el número de seguimiento de la factura, el monto principal, cualquier interés o recargo y una descripción de para qué es el saldo original, incluidas las fechas y ubicaciones.

- Párrafo 3: en una frase, agradece al destinatario el pago rápido y sugiere una llamada para discutir los términos.

¿Cómo protegerse contra el impago de una factura?

Hay varias soluciones que puedes implementar para mitigar el impacto de la falta de pago o para intentar cobrar:

- Autoseguro y reserva para deudas incobrables: acumula tus propias reservas financieras para cubrir tus pérdidas en caso de impago. Es la solución más simple desde el punto de vista administrativo, pero asumes toda la exposición al riesgo de crédito, y los daños pueden ser significativos en caso de incumplimiento de un contrato importante. A diferencia del seguro de Crédito, el cobro de deudas por cuenta propia lleva mucho tiempo y puede ser costoso.

- Carta de crédito: es una promesa del banco de tu cliente de pagarte cuando haya certificado la correcta ejecución de sus obligaciones (entrega, calidad de los bienes o servicios entregados, papeleo, etc.). Es una seguridad contra facturas impagadas tanto para ti como para tu cliente porque el riesgo de impago se transfiere al banco. Sin embargo, esta carta debe renovarse para cada transacción.

- Factoring y financiamiento de facturas: esto trae a un tercero, llamado el “factor” para comprar la deuda con un descuento (generalmente del 70% al 85% de la factura total). Esta puede ser una buena solución para minimizar tu exposición al riesgo y recuperar el efectivo lo más rápido posible sin movilizar ninguna garantía, pero estos contratos son caros en términos de honorarios (del 1% al 4%) y solo cubren una parte de la deuda.

- Seguro de Crédito: es la solución más completa para la protección de deudas incobrables. Protege a tu empresa contra el impago de facturas al cubrir tus cuentas por cobrar contra riesgos comerciales y políticos inesperados (quiebra de clientes, cambios en las regulaciones de importación y exportación, etc.).

Seguro frente al impago: la solución más completa

Si tu cliente no paga, la aseguradora cubre tu pérdida. Pero el seguro de Crédito puede ser útil para tu empresa de otras muchas formas.

El seguro frente al impago también protege tu flujo de efectivo y te ayuda a administrar las cuentas por cobrar de manera más efectiva, por ejemplo, estructurando esquemas de pago para facturas impagadas.

Estas son algunas de las ventajas que el seguro de Crédito aporta a tu negocio:

- Ahorra tiempo y dinero. Las acciones de recobro suponen una carga importante de trabajo para los equipos.

- Proporciona información sobre clientes y prospectos. Información valiosa para crear una estrategia de ventas exitosa.

- Promueve la expansión empresarial. El seguro de Crédito es más que un producto de gestión de riesgos. También es una herramienta comercial. Saber que el riesgo de impago de una factura está cubierto te da la libertad y la oportunidad de ser más competitivo en tu actividad comercial. Puedes ingresar a nuevos mercados con confianza y hacer ofertas competitivas a prospectos mientras proteges tu flujo de efectivo.

- Apoyo financiero. Los prestamistas consideran el seguro frente al impago como un activo en su proceso de decisión de préstamo.

Recuera que, aunque hayas seguido todas las reglas, tu negocio no es inmune al riesgo comercial. El seguro de Crédito puede ser la respuesta.

Si quieres conocer más sobre cómo puede ayudarte el seguro de Crédito, contacta con nosotros: https://solunion.com/contacto/