El working capital o fondo de maniobra es uno de los mejores indicadores para conocer la liquidez de tu empresa. Te muestra si puedes aprovechar nuevas oportunidades o si necesitas ahorrar tu dinero. Saber cuánto capital circulante tiene tu empresa y cuánto necesita en un periodo de tiempo determinado es una de las mejores formas de identificar si puedes expandir tu negocio o si necesitas recortar costes. En este artículo, te explicamos cómo mejorar el working capital de tu empresa.

Índice de contenidos

¿Qué es el working capital?

Definición de working capital o fondo de maniobra

Antes de compartir la definición working capital resulta esencial recordar qué es el capital circulante. Es la cantidad de dinero que se necesita para mantener las operaciones de la empresa a corto plazo. Es la diferencia entre los activos corrientes (como el efectivo y las existencias) y los pasivos corrientes (como una línea de crédito bancaria o las cuentas por pagar).

Ahora bien, ¿qué es el working capital? Es una medida de la liquidez de la empresa, que se calcula simplemente dividiendo el total de los activos corrientes de la empresa entre el total de los pasivos corrientes. En otras palabras, mide la salud de las finanzas a corto plazo de tu empresa.

Diferencia entre el ratio de liquidez y el fondo de maniobra

El working capital se denomina a veces ratio de liquidez, ya que la medida se calcula generalmente de forma trimestral, es decir, a corto plazo «corriente». Por lo tanto, no hay diferencia entre el ratio de liquidez y el fondo de maniobra.

Fórmula del working capital

La fórmula del working capital (o «ratio de liquidez») es la siguiente:

Working capital = activo circulante/pasivo circulante

Este ratio muestra qué parte de los ingresos de tu empresa debe utilizarse para hacer frente a las obligaciones de pago a medida que van venciendo. Y, en consecuencia, también te indica cuánto te queda para ser utilizado en nuevas oportunidades, como la expansión o la inversión de capital. Por lo tanto, es importante saber cómo mejorar este indicador.

¿Qué es un buen ratio de working capital?

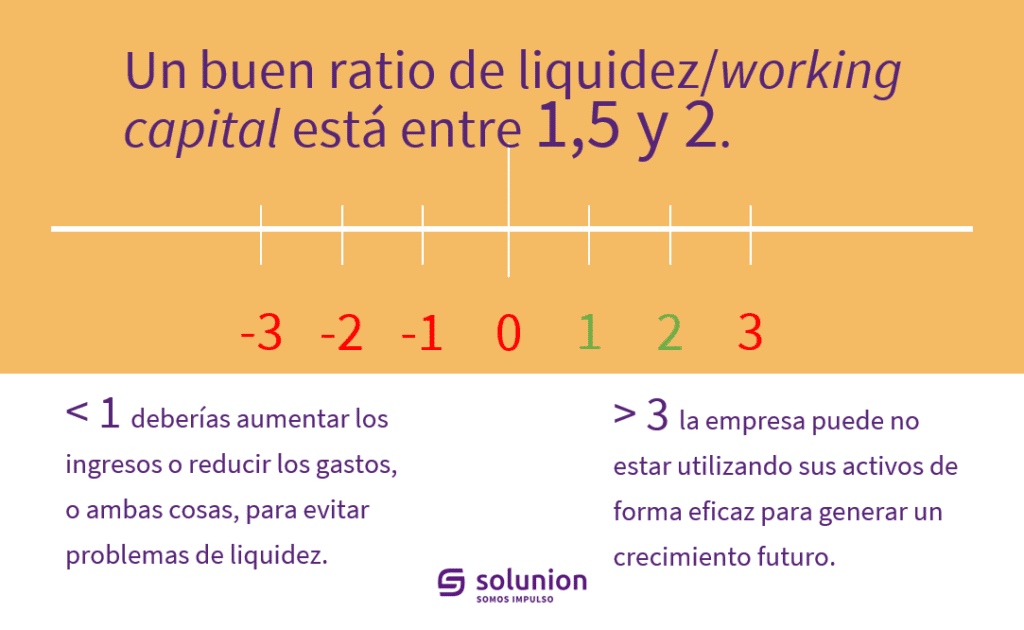

Un buen coeficiente de liquidez (recuerda que no hay diferencia entre el working capital y el ratio de liquidez) se considera que está entre 1,5 y 2, y sugiere que una empresa está en tierra firme. En el mejor sentido, indica que tiene suficiente dinero a mano (por ejemplo, sus clientes le han pagado a tiempo, tiene fondos en el banco o acceso a financiación) para pagar a sus proveedores o a sus empleados sin dificultad.

Un working capital superior a 3 sugiere que una empresa puede no estar utilizando sus activos de forma eficaz para generar un crecimiento futuro. Por ejemplo, desarrollando nuevos productos y servicios, buscando nuevos mercados, planificando con antelación para seguir siendo competitivos.

Interpretación de un ratio de liquidez negativo

Si el cálculo del working capital muestra que el pasivo corriente de tu empresa supera al activo corriente -por ejemplo, si el coeficiente resulta ser inferior a 1-, tu empresa tiene un ratio de liquidez negativo. En otras palabras, hay más deuda a corto plazo que activos a corto plazo en el balance, y probablemente estés preocupado por cumplir con las nóminas cada mes.

Tómalo como una señal de que deberías aumentar los ingresos o reducir los gastos, o ambas cosas, para evitar problemas de liquidez. Tienes que ver cómo mejorar tu working capital. Revisa dónde puedes recortar y recuerda: si decides producir más para aumentar los ingresos, este aumento de la producción también costará más dinero, ya sean horas extras para tu personal de ventas o un turno extra para tus empleados.

También debes buscar fuentes de financiación externas (puedes recurrir a las fuentes tradicionales o a otras de financiación alternativa), y echar un vistazo a tu ciclo de facturación y a los pagos de los clientes. Por ejemplo, si uno de tus principales clientes te paga trimestralmente, puedes tener dificultades para hacer frente a las facturas mensuales. Puedes sugerir que se modifiquen las condiciones de pago: ¿puedes recibir una parte de la cantidad debida por adelantado? ¿O pedir una carta de crédito para utilizarla como garantía de financiación a corto plazo? En este artículo te damos algunos consejos sobre cómo negociar las condiciones de pago con tus clientes.

Una excepción se produce cuando el capital circulante negativo surge en empresas que generan efectivo muy rápidamente y pueden vender productos a sus clientes antes de pagar a sus proveedores.

¿Cómo mejorar el working capital de tu empresa?

Establecer un buen ratio de liquidez y vigilar el flujo de caja de tu empresa puede ayudarte a entender cuándo se avecina un déficit, de modo que puedas tomar las medidas necesarias para mantener a salvo tu flujo de caja. Saber cómo mejorar tu working capital te proporcionará los recursos que necesitaa para aprovechar nuevas oportunidades de negocio.

Hay varias formas de aumentar el capital circulante para evitar un ratio de liquidez negativo. Por ejemplo:

- Crear un ciclo operativo más corto para aumentar el flujo de caja y reducir las posibilidades de impago. Si te encuentras en la situación de tener que pagar a los proveedores antes de recibir tus propios pagos, puedes verte obligado a utilizar tus cuentas por cobrar como forma de garantía para financiar un aumento del capital circulante que cubra el desfase. Un ciclo operativo más corto combinado con un seguro de Crédito comercial puede ser una opción menos costosa.

- Cuando aceptes nuevos clientes, no olvides realizar comprobaciones del crédito del cliente. Quieres estar seguro de que el nuevo negocio aumentará tus ingresos y salvaguardará tu capital circulante.

- Evita financiar activos fijos con capital circulante, como los equipos informáticos. Alquila o pide un préstamo a largo plazo en lugar de agotar la tesorería de tu empresa.

- Considera la posibilidad de contratar un seguro de Crédito comercial. Al asegurar tu empresa contra el impago de tus cuentas por cobrar, puedes mantener tu ratio de capital circulante en un nivel adecuado y apoyar tu solicitud de financiación porque los prestamistas lo consideran una garantía asegurada.

Recuerda: el working capital es importante en cada etapa de tu ciclo empresarial, desde la compra de materiales y la producción de bienes o servicios, hasta las ventas y la recepción de pagos. Y mejorar tu ratio significa poder aprovechar el crecimiento y las nuevas oportunidades de negocio.