La crisis de COVID-19 ha acelerado la transición hacia el comercio electrónico en Europa entre cuatro y cinco años, especialmente en la venta minorista de alimentación.

A continuación, compartimos las principales conclusiones del último informe de Euler Hermes sobre los retailers de alimentos.

Crecimiento de la venta online de alimentos

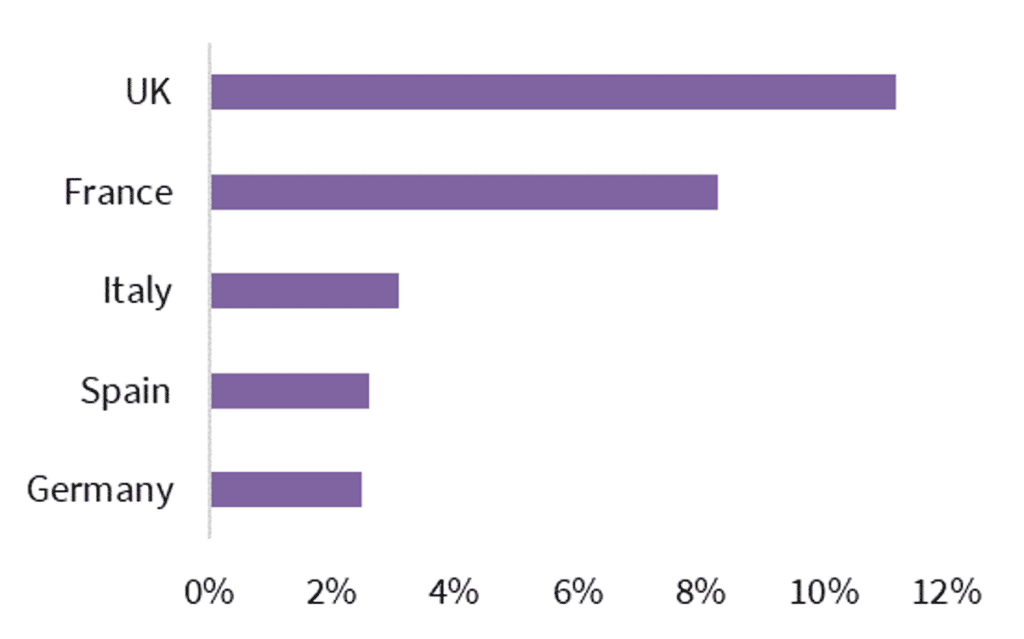

En los cinco principales mercados (Reino Unido, Francia, Italia, España y Alemania), la penetración del comercio electrónico oscila ahora entre el 3% y el 11% de las ventas de comestibles. Pero, según el informe, cada porcentaje de ventas de comestibles que se mueve en línea amenaza 13.600 millones de euros en ventas y hasta 1.900 millones de euros en beneficios (4% del total).

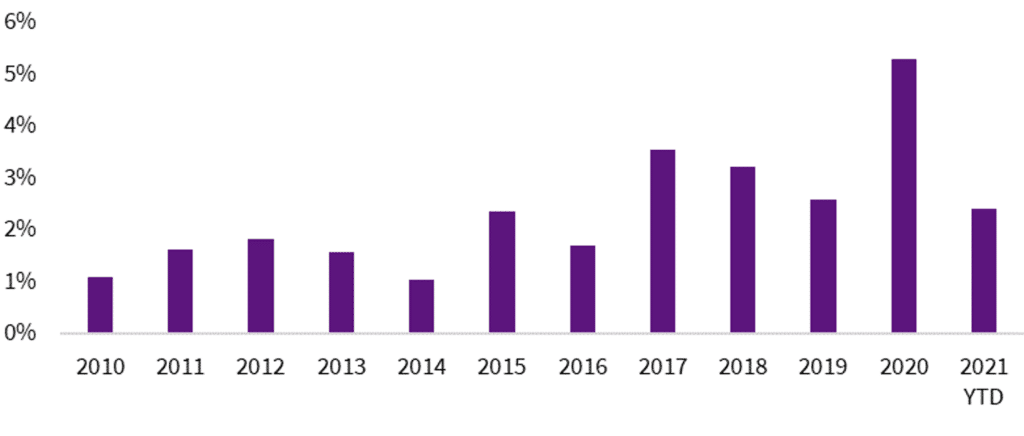

El aumento de las comidas en casa y el florecimiento de las ventas de productos para el hogar y el cuidado personal impulsaron el crecimiento anual de la venta minorista de alimentación hasta el +5,3% en 2020, aproximadamente el doble de las tasas de crecimiento medio observadas en la década de 2010.

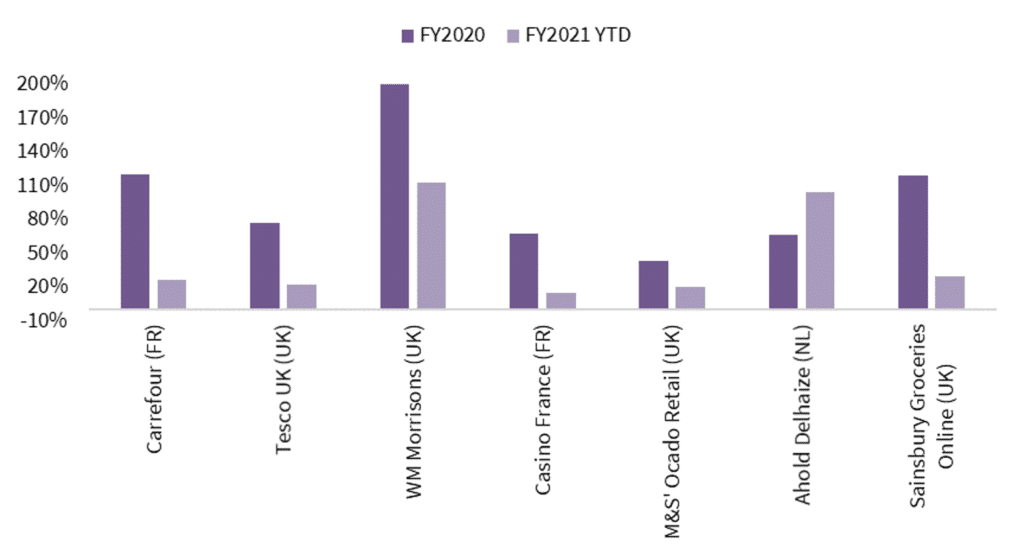

Crecimiento de las ventas online de comestibles (% de variación interanual)

Fuentes: Euler Hermes, Allianz Research, información de las empresas. La definición del ámbito de aplicación puede variar según las compañías.

La tendencia positiva se mantuvo en el primer semestre de 2021, con un aumento de las ventas del +2,4%, a pesar de una desaceleración desde marzo y de la progresiva reapertura de bares y restaurantes. En el mismo periodo, se ha disparado el uso del comercio electrónico de comestibles y se espera que esto continúe incluso mientras la pandemia se mantiene a raya en el continente, ya que los hábitos de consumo han cambiado definitivamente.

Ventas al por menor de productos alimenticios en la Unión Europea (% de variación interanual)

Fuentes: Euler Hermes, Allianz Reserach, Erurostat.

Cuota de las venta minorista de alimentación en línea (%, 2020)

Fuentes: Europanel, IGD Research

Desafíos para la venta minorista de alimentación

La creciente penetración del comercio electrónico de comestibles plantea dos retos principales a las empresas minoristas establecidas.

- En primer lugar, agita el juego competitivo al crear una nueva oportunidad para que los minoristas pongan un mayor énfasis en la comodidad y el servicio frente a la competencia de precios. Las empresas lentas o reticentes a adoptar la transición digital corren el riesgo de perder cuotas de mercado.

- En segundo lugar, es una gran amenaza para la rentabilidad: las ventas en línea de comestibles se realizan con pérdidas, independientemente del modo de entrega (click-and-collect o delivery), utilizando los métodos más comunes de cumplimiento de pedidos.

El comercio electrónico de comestibles conlleva unos costes más elevados porque parte de la cadena de valor del servicio (normalmente la recogida del producto, la caja y la entrega) se transfiere del cliente al minorista, mientras que los gastos asociados no se repercuten totalmente en las tarifas del servicio.

Los retailers británicos y franceses tienen más riesgo

El Reino Unido y Francia son los que más riesgo corren. El reto del comercio electrónico para los minoristas de comestibles se desarrollará de manera muy diferente entre los países en función de sus respectivas estructuras de mercado:

- Reino Unido y Francia son los que más riesgo corren, dados los ya elevados índices de penetración del comercio electrónico de comestibles. Ambos mercados comparten una mayor concentración, así como el dominio de los actores históricamente fuertes en los supermercados e hipermercados, y comparativamente temprano para adoptar el comercio electrónico de comestibles. Por ejemplo, los servicios de recogida en el coche son una característica distintiva del mercado francés.

- El mercado alemán, aunque más concentrado, está mucho menos maduro, y los competidores locales han sido comparativamente más reacios a ampliar sus operaciones de comercio electrónico. Este es el caso, en particular, de las tiendas de descuento, cuya cuota de mercado es la más alta de todos los grandes países europeos (35% frente al 10-15% en otros grandes mercados) y cuya ventaja competitiva era, históricamente, una oferta minorista de bajo precio.

- Los mercados italiano y español tienen un panorama competitivo mucho más fragmentado, con empresas extranjeras que compiten con pesos pesados nacionales y una miríada de actores más pequeños, a menudo regionales, que agrupan sus centrales de compra. La fragmentación combinada con las preferencias específicas de los consumidores nacionales puede explicar la penetración comparativamente más baja, pero 2020 demostró que el interés de los consumidores es real (las ventas en línea aumentaron entre un 60 y un 65%).

Te recomendamos la lectura «Demanda reprimida en Europa: espacio para el crecimiento tras las restricciones«