Aunque 5G y telefonía móvil son dos industrias que se complementan, el despliegue de esta tecnología podría no ser suficiente para iniciar una nueva era de «pico de smartphone» en Norteamérica y Europa Occidental.

Es una conclusión del último informe sobre 5G y telefonía móvil publicado por Euler Hermes, uno de nuestros accionistas, cuyas principales cifras y previsiones te mostramos a continuación.

2022 es el año en que los servicios móviles 5G se convierten en la corriente principal en Europa y Norteamérica, con la mejora de la infraestructura móvil existente ya muy avanzada en la mayoría de los países. Mientras que las empresas de servicios de telecomunicaciones apuestan por el 5G para vender planes más caros, los fabricantes de teléfonos inteligentes esperan que anime a los clientes a actualizar sus dispositivos actuales, lo que reactivará los envíos.

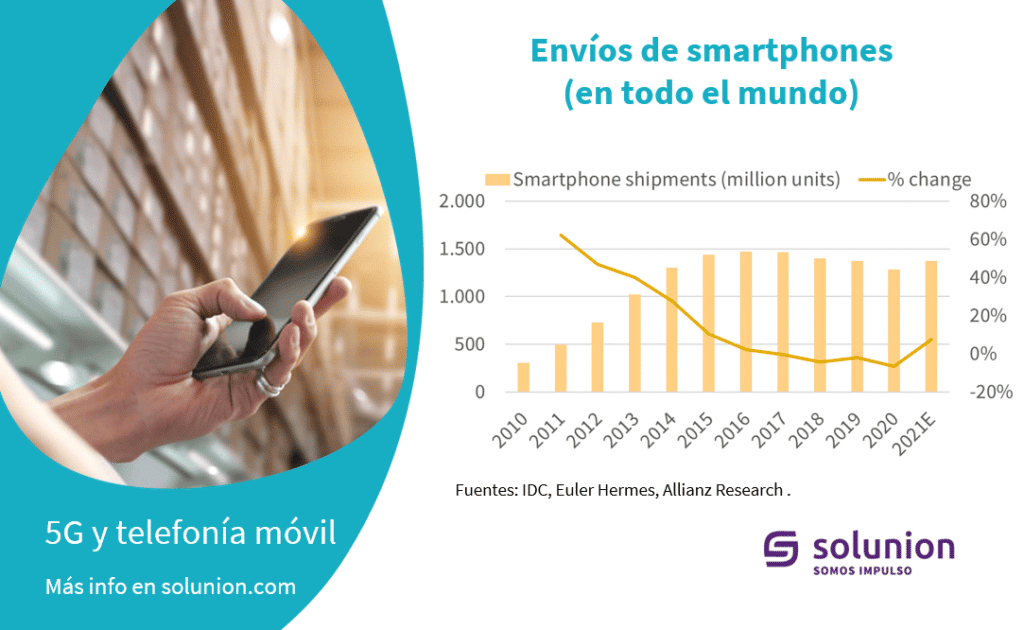

Al fin y al cabo, ya han pasado cinco años y estamos un 6% por debajo del «pico del smartphone» (visto en 2016). Aunque se han recuperado de su mínimo de 2020, los envíos de 2021 fueron bastante decepcionantes si se comparan con el auge que experimentó el sector de la electrónica de consumo en general (ordenadores, consolas de videojuegos, etc.) durante la pandemia.

Envíos de smartphones (en todo el mundo)

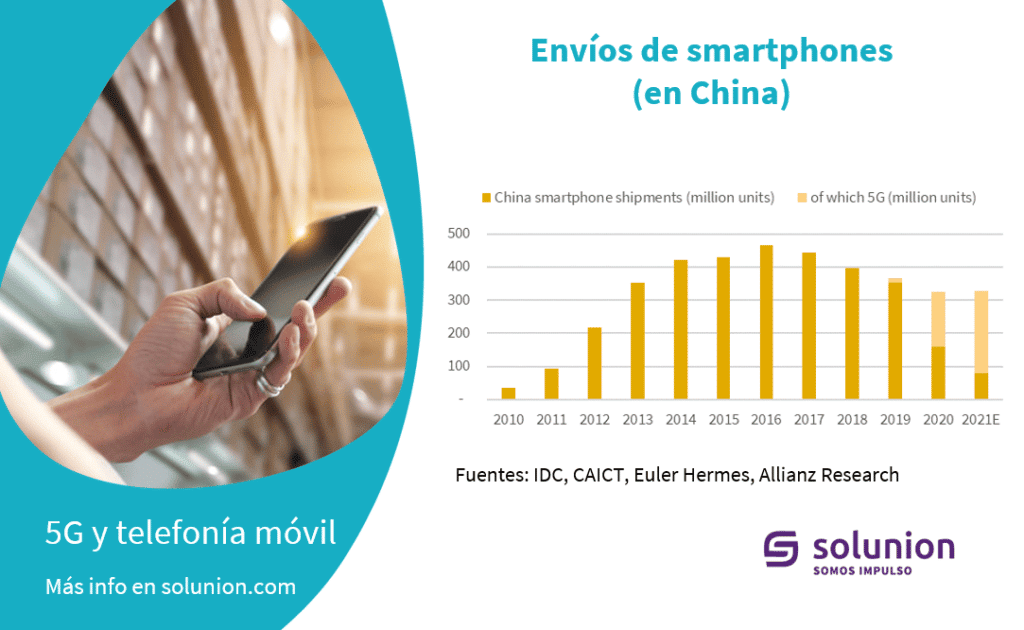

Sin embargo, la experiencia de China muestra que los usuarios aprecian el 5G, pero no tienen prisa por adoptarlo. China, el país más avanzado del mundo en cuanto a la adopción masiva del 5G, mostró señales contradictorias en cuanto al impacto del 5G en la industria de las telecomunicaciones:

- Más del 30% de todos los suscriptores de teléfonos inteligentes, unos 450 millones de personas, tenían un plan 5G a finales de 2021, dos años después de que se lanzaran los servicios 5G con un fuerte apoyo de las empresas estatales de telecomunicaciones móviles. El 5G ayudó a los proveedores de servicios a aumentar los ingresos medios por usuario (ARPU por sus siglas en inglés – Average revenue per user) que generan de sus clientes.

- Sin embargo, los consumidores chinos no se apresuraron a cambiar sus equipos actuales por un dispositivo preparado para el 5G. Aunque los dispositivos preparados para el 5G constituyeron el 75% de los smartphones vendidos en China en 2021, los envíos totales fueron prácticamente planos (+0,3%) y muy inferiores a sus niveles previos a la pandemia y al pico de ventas (-11%, respecto a 2019, y -30%, comparado con 2016).

Envíos de smartphones en China

El ejemplo de China, que alberga alrededor del 70% de todos los suscriptores de 5G en todo el mundo, es el más preocupante, aunque las ventas también decepcionaron en los otros mercados líderes de 5G, Corea del Sur y Taiwán, donde los envíos de smartphones locales han sido prácticamente planos desde 2019, a pesar de la excelente cobertura 5G. La ausencia de una propuesta de valor rompedora por parte del 5G, y las velocidades de datos móviles a veces decepcionantes en comparación con las capacidades teóricas, pueden explicar la falta de entusiasmo de los consumidores por los dispositivos 5G.

También en Occidente los usuarios conservan sus smartphones durante más tiempo. De aquí a 2025, los ciclos de sustitución más largos podrían provocar un descenso del 11% en los envíos locales, con lo que se perderían 16.000 millones de dólares de ventas anuales.

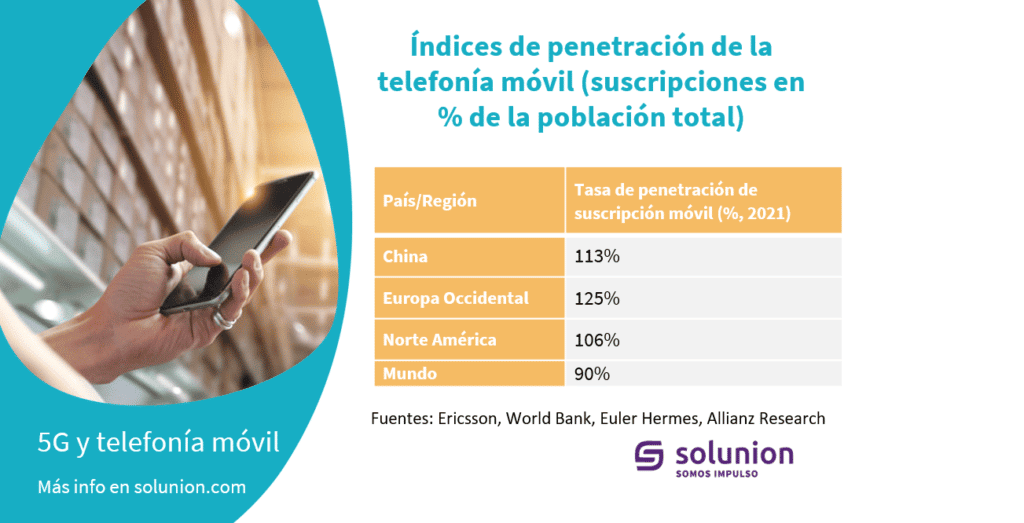

Al igual que otros segmentos de la industria de la electrónica de consumo, como los televisores, los ordenadores o las tabletas, los teléfonos inteligentes se han convertido en una industria madura con índices de penetración que ya superan el 100% en las economías avanzadas.

Índices de penetración de la telefonía móvil (suscripciones en % de la población total)

Las compras de reposición impulsan el mercado actual de teléfonos móviles

En la actualidad, las ventas de teléfonos inteligentes están impulsadas, con diferencia, por las compras de reposición. Los ciclos de reposición muy cortos han contribuido a que los smartphones se conviertan en el mayor segmento de la industria de la electrónica de consumo, ya que los usuarios suelen sustituir sus dispositivos cada dos años de media, frente a los seis años de un ordenador y los diez de un televisor.

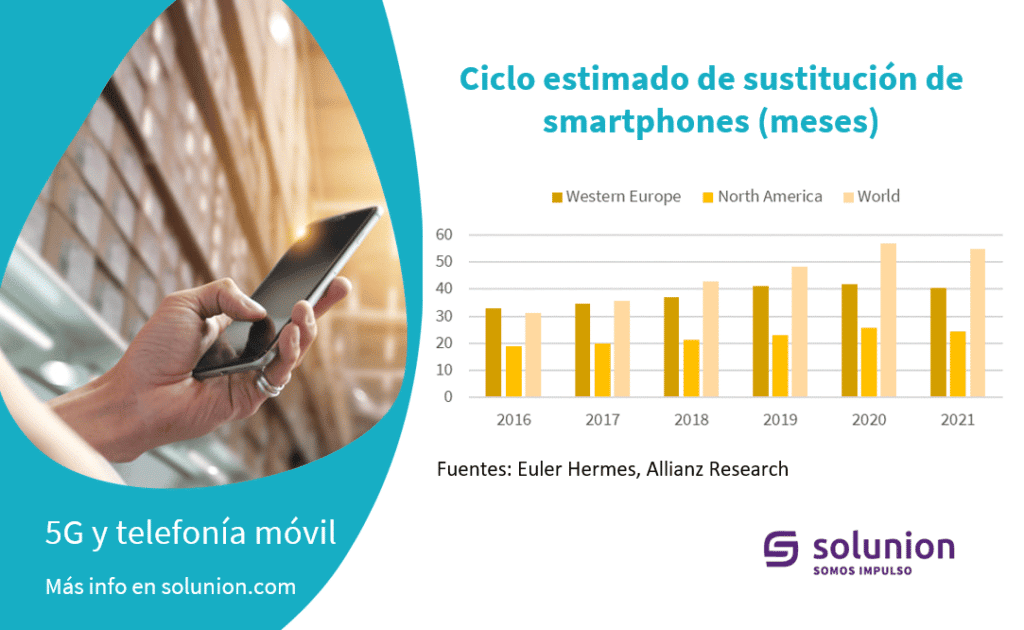

Sin embargo, al medir los envíos anuales de teléfonos inteligentes con el número de planes de teléfonos inteligentes, encontramos que los ciclos de reemplazo en ambos mercados se extendieron notablemente en los últimos años. En comparación con 2016, el ciclo de sustitución de los teléfonos móviles es ahora ocho meses más largo en Europa (+24%, 40 meses de media), seis meses más en Norteamérica (+30%, 24 meses de media) y 24 meses más en todo el mundo (+75%, 55 meses de media).

Ciclo estimado de sustitución de smartphones (meses)

Suponiendo que el 5G tenga el mismo impacto en Occidente que el que ha tenido hasta ahora en Asia-Pacífico, los ciclos de sustitución podrían prolongarse aún más en los próximos años.

Además de las tasas de equipamiento ya elevadas en la mayoría de los mercados, el cambio de actitud de los consumidores y la normativa también podrían contribuir a alargar los ciclos. El impacto de las tecnologías de la información en el medio ambiente, desde la extracción masiva de los metales utilizados en los dispositivos hasta la electricidad que consume la infraestructura digital, no sólo está creciendo rápidamente, sino que se está midiendo con mayor precisión. En Europa, en particular, la normativa empuja a las empresas a aumentar la capacidad de reparación de los dispositivos que sacan al mercado.

En una época en la que las ventas de smartphones de segunda mano han alcanzado el equivalente a cerca del 20% de los envíos de smartphones nuevos, creemos que esta hipótesis de ciclos más largos es realista. Además, es coherente con los casos pasados de otros mercados de electrónica de consumo saturados, como el de los televisores o los ordenadores. En un escenario en el que los ciclos de sustitución continúan su tendencia pasada y alcanzan los 72 meses en todo el mundo en 2025, los envíos mundiales disminuirían un 8% y acabarían con un total de 36.000 millones de dólares en ventas anuales. En el caso de Europa y Norteamérica, los ciclos de sustitución podrían alcanzar los 48 y 30 meses, respectivamente. En este caso, los envíos locales disminuirían un 11% y acabarían con un total de 16.000 millones de dólares en ventas anuales.

Cuatro posibles tendencias en la industria de la telefonía móvil

En este contexto, podrían materializarse cuatro tendencias principales:

- La consolidación de la industria.

- La innovación.

- La diversificación del negocio.

- Un creciente énfasis en la fabricación circular.

La consolidación de la industria de la telefonía móvil

Creemos que el reto de la madurez se desarrollará de forma muy diferente a lo largo de la cadena de valor de los teléfonos inteligentes. La consolidación de la industria se acelerará, ya que la disminución de los envíos hará que los fabricantes de teléfonos inteligentes luchen por las cuotas de mercado para preservar sus volúmenes. Esto, a su vez, perjudicará los precios medios de venta de las empresas que se centran en los dispositivos de gama baja o media. Mientras que cinco empresas controlan el 70% de los envíos de teléfonos inteligentes a nivel mundial, cientos de ellas luchan por el 30% restante.

La innovación para reavivar las ventas en la industria de las telecomunicaciones

La innovación permitirá a las empresas más creativas mitigar los menores volúmenes, gracias a los mayores precios. Los líderes del mercado, Apple y Samsung, ya han introducido dispositivos de mayor precio con características avanzadas, lo que les ha permitido aumentar sus precios medios de venta. Los dispositivos que se venden por más de 800 dólares representan ahora más del 10% de los volúmenes del sector, frente a menos del 5% hace cinco años. La innovación también podría dar lugar a las denominadas «killer features», que impulsarían a los usuarios a pasarse a los dispositivos 5G más rápido de lo previsto.

La diversificación en el sector de los smartphones

La diversificación será vital para las empresas centradas en el negocio de los smartphones. Este es el caso, en particular, de los fabricantes de diseños originales (ODM – original design manufacturers-) y las empresas de servicios de fabricación de productos electrónicos (EMSs – electronics-manufacturing services companies). Estas compañías son subcontratadas por las marcas dominantes de teléfonos inteligentes (fabricantes de equipos originales, OEM, como Apple) para el montaje de sus dispositivos y operan en un negocio con márgenes muy estrechos.

La ambición de Foxconn, el mayor fabricante de electrónica de consumo por contrato del mundo, de diversificarse en el sector del automóvil podría tomarse como una señal. En segundo lugar, la necesidad de diversificación también se aplica a las empresas de semiconductores: solo el smartphone genera más del 25% de todas las ventas de semiconductores a nivel mundial. Los principales actores están mirando más allá del móvil, con un mayor énfasis en el Internet de las cosas (IoT). Al igual que sus proveedores y fabricantes por contrato, los OEM también buscarán motores de crecimiento alternativos.

Teléfonos móviles y fabricación circular

Los OEM también tratarán de aprovechar las oportunidades de los mercados de segunda mano o de reposición, normalmente vendiendo dispositivos usados en sus negocios directos al consumidor. Suponiendo que un smartphone de segunda mano se venda por la mitad del precio medio de venta de un dispositivo nuevo, estimamos que el mercado de segunda mano generó 41.000 millones de dólares en ventas en 2021. Los fabricantes de equipos originales también pueden tratar de ofrecer servicios de reparación competitivos o piezas de repuesto para los especialistas en reparación de terceros para generar ingresos adicionales.

En general, creemos que los riesgos son más agudos entre los fabricantes de equipo originales (OEM) de segundo nivel y las empresas ODM/EMS, que carecen de la influencia financiera y la capacidad de innovación para encontrar motores de crecimiento alternativos. En consecuencia, al concentrar más del 75% de las exportaciones de teléfonos móviles, China y Vietnam son los países más expuestos al riesgo de una industria de smartphones cada vez más madura.