Ana Boata, Head of Macroeconomic Research of Euler Hermes

Manfred Stamer, Senior Economist for Emerging Europe and the Middle East of Euler Hermes

Los precios del crudo por debajo de los 45 dólares por barril aumentan el riesgo de que se produzca una recesión en los países exportadores de petróleo.

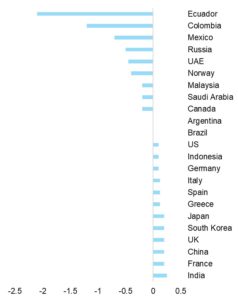

Según las estimaciones del departamento de Estudios de Euler Hermes, uno de nuestros accionistas, el impacto negativo sobre el crecimiento seguirá aumentando mientras que los precios del petróleo permanezcan por debajo de los 45 dólares/barril. Las economías exportadoras de petróleo serían las más afectadas (véase el Gráfico 1) y se espera que Ecuador y Colombia pierdan más de -1pp del PIB real por una caída de los precios del petróleo de 10 dólares/barril. Se espera que México, Rusia y los Emiratos Árabes Unidos pierdan más de -0,05pp. Los efectos de la reducción de los precios del petróleo en Arabia Saudí permanecen contenidos, en -0,2pp para los precios del petróleo, que caen en 10 dólares por barril, dado que el impacto positivo en el crecimiento de volúmenes de exportación e inventarios mayores contrarrestarán en gran parte los efectos negativos de la reducción de los ingresos, y una cierta austeridad fiscal. Por el contrario, los importadores de energía, en especial de la Eurozona, Estados Unidos, la India, China o Brasil, se benefician de los precios más bajos del petróleo, que impulsan el poder adquisitivo real de los hogares. En todo caso, este efecto puede verse parcialmente empañado por la preferencia de los hogares por el ahorro, significativa en algunos de estos países, especialmente en un contexto de gran incertidumbre.

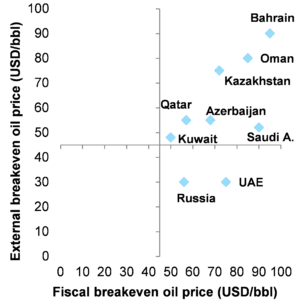

Los precios más bajos del petróleo también generarán un deterioro de la balanza fiscal y de cuenta corriente de los principales exportadores de petróleo: solo Rusia y los Emiratos Árabes Unidos tienen un umbral de rentabilidad sobre el precio del petróleo de alrededor de 30 dólares/barril.

Los nueve principales países exportadores de petróleo en las regiones del CCG y del CEI tienen un umbral de rentabilidad fiscal por encima de los 45 dólares por barril, y para la mayoría de ellos su umbral de rentabilidad sobre el precio del petróleo está también por encima de ese nivel (véase el Gráfico 2). Solo Rusia y los Emiratos Árabes Unidos tienen un umbral de rentabilidad sobre el precio del petróleo de alrededor de 30 dólares por barril. Por lo tanto, si los precios se mantienen por debajo de los 45 dólares/barril durante más tiempo, Bahréin y Omán, que ya han registrado grandes déficits gemelos desde la caída de los precios del petróleo en 2014 – así como Kazajistán, vería sus déficits subir a niveles que podrían desconcertar a los inversores y causar una presión a la baja en las divisas. Los vecinos más ricos, para evitar riesgos de contagio para sus propios tipos de cambio fijo, podrían prestar apoyo financiero a Bahréin y Omán para defender su tipo de cambio fijo respecto al dólar. Kazajistán podría devaluar su moneda obligado por los mercados, como ocurrió en 2015. En este caso, el contagio podría extenderse a Azerbaiyán – donde también se produjo una devaluación masiva en 2015 – aunque hoy se encuentra en una mejor posición. En los países más grandes del CCG y en Rusia, las balanzas fiscales y externas seguirán siendo controlables durante los próximos 12 meses gracias a los recursos que hay en sus respectivos fondos soberanos de inversión. Rusia, sin embargo, puede experimentar una depreciación del rublo del 10 al 15% en 2020, si el precio medio del petróleo fuera inferior a 45 dólares por barril.

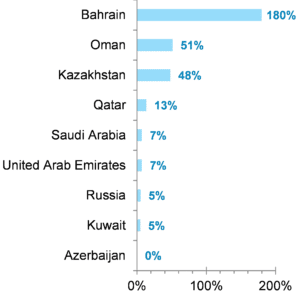

Los fondos soberanos y las empresas podrían tener problemas para pagar la deuda en Bahréin, Omán y Kazajstán.

Las necesidades brutas de financiación externa se definen como la suma del saldo de la cuenta corriente y la deuda externa que vence en los próximos 12 meses. En Bahréin, esto equivale al 180% de todos los activos en divisas extranjeras en poder de su banco central y el fondo soberano de inversión o FSI (véase la figura 3). Esto refleja que el fondo o las empresas podrían tener que enfrentarse en poco tiempo a problemas para pagar la deuda en caso de que la financiación externa se haga más difícil. En Omán y Kazajstán las ratios correspondientes parecen más manejables, en torno al 50%. Sin embargo, cabe señalar que los activos exteriores de Kazajstán constituyen tan solo 10.000 millones de dólares en reservas oficiales de divisas y 61.000 millones de dólares en poder de su FSI. En el pasado, el país se ha mostrado reacio a utilizar los activos de los fondos soberanos para rescatar a su sector bancario en crisis. Por lo tanto, también existe el riesgo de que la renovación de la deuda externa se haga difícil, especialmente para las empresas del sector privado de Kazajstán.

Figura 1 – Impacto en el crecimiento del PIB después tras un año de una disminución permanente del precio del petróleo de 10.000 millones de dólares por barril.

Fuente: Euler Hermes

Figura 2 – Los precios del petróleo necesarios para equilibrar la cuenta fiscal y la cuenta corriente (USD/bbl)

Sources: IMF, Allianz Research

Figura 3 – Necesidades brutas de financiación externa (% de las reservas de divisas y activos mantenidos en los fondos soberanos)

Sources: IMF, Allianz Research