Incluso las empresas rentables y con éxito pueden verse debilitadas cuando se enfrentan a retrasos en los pagos o a la insolvencia de un cliente. Si quieres proteger tu negocio, deberás tener en cuenta muchas variables: elegir los clientes adecuados con los que comerciar, poner en marcha procesos que garanticen que las facturas se pagarán a tiempo, integrar la gestión de la tesorería en todas tus decisiones de inversión o suscribir una póliza de seguro de Crédito comercial.

Pero todo empieza por tener un estado de tesorería actualizado y crear una previsión de tesorería. En este artículo te ayudamos con algo tan importante como calcular el cash flow de tu empresa.

Además, si quieres saber conocer en detalle qué es el flujo de caja y sus principales beneficios, te recomendamos que leas ¿Qué es el flujo de caja? Definición y consejos.

Índice de contenidos

¿Por qué es tan importante la gestión de la tesorería?

Quedarse sin dinero en efectivo es la principal razón por la que fracasan las pequeñas empresas. Un suministro regular de efectivo es vital para cualquier organización, para que pueda pagar los salarios y las facturas, así como invertir en el crecimiento. Incluso las empresas que consiguen hacer muchas ventas pueden volverse insolventes si el flujo de caja se interrumpe, por ejemplo, en caso de facturas impagadas.

Para ampliar la información, puedes descargar nuestra infografía sobre las ventajas de una correcta gestión de la tesorería en tu empresa.

Por eso es esencial hacer un seguimiento del flujo de caja cada mes. Analizando lo que ocurrió el mes anterior y creando una previsión del flujo de caja de los meses venideros, podrás detectar tendencias, anticiparte a los momentos en los que tu empresa podría necesitar más efectivo y prevenir problemas de liquidez. Otra ventaja de una previsión de tesorería puede ser también la de ayudarte a definir el mejor momento para invertir, por ejemplo, en la compra de un nuevo y costoso software o pieza de maquinaria.

Cómo calcular el cash flow

Antes de hacer una proyección del flujo de caja, primero hay que saber cómo calcular el flujo de caja.

Cálculo del flujo de caja neto

El cálculo del flujo de caja consiste simplemente en comparar las entradas de efectivo con las salidas de efectivo durante un periodo de tiempo (por ejemplo, los últimos tres meses). La fórmula del flujo de caja neto es:

- Efectivo recibido – Efectivo gastado = Flujo de caja neto.

El efectivo recibido corresponde a los ingresos procedentes de las facturas liquidadas, mientras que el efectivo gastado corresponde al pasivo de la empresa (costes como cuentas por pagar, intereses por pagar, impuestos sobre la renta por pagar, documentos por pagar o salarios por pagar).

Mientras la primera cifra sea mayor que la segunda, el flujo de caja es positivo, lo que significa que tienes dinero en el banco. Si tu flujo de caja es negativo, significa que terminas el periodo con menos efectivo que al principio.

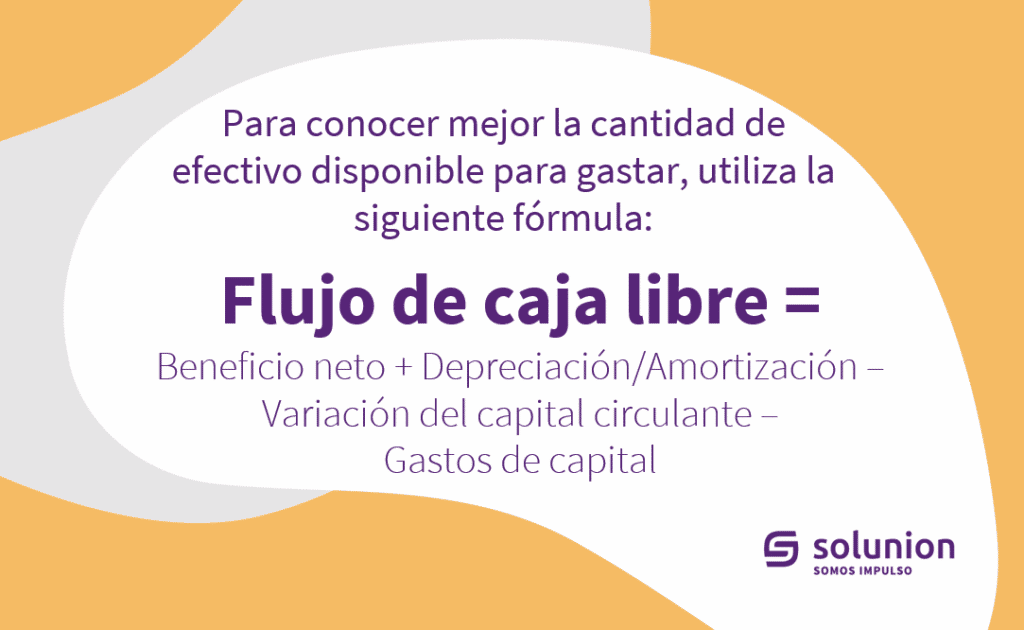

Cálculo del flujo de caja libre

Para conocer mejor la cantidad de efectivo disponible para gastar, puedes utilizar la siguiente fórmula de flujo de caja libre:

- Beneficio neto + Depreciación/Amortización – Variación del capital circulante – Gastos de capital = Flujo de caja libre

Para ayudarte a utilizar esta fórmula, aquí tienes algunas definiciones comunes de la gestión del flujo de caja:

- El beneficio neto se obtiene tomando los ingresos de las ventas y restando a esta cifra el coste de los bienes vendidos, los gastos de venta, generales, administrativos y de explotación; los intereses, los impuestos y otros gastos.

- La Depreciación/Amortización se refiere a los gastos programados que se utilizan para reducir el valor contable o de mercado de algunos activos.

- Variación del capital circulante es la diferencia entre el activo circulante (como la caja, los impagados de los clientes o las existencias de materias primas o productos acabados) y el pasivo circulante (como las cuentas a pagar).

- Los gastos de capital son los fondos utilizados para adquirir, mejorar y mantener activos físicos como propiedades, edificios, tecnología o equipos.

Una vez que ya sabes cómo calcular el cash flow, te resultará más fácil entender cómo prever los flujos de caja futuros.

Cómo crear una proyección de tesorería

Una proyección de flujo de caja utiliza cifras estimadas para que puedas hacerte una idea de lo que te espera en las próximas semanas y meses.

Hay varios métodos para prever el flujo de caja. A continuación, te enseñamos uno muy sencillo:

- Escoge una escala de tiempo -por ejemplo, seis meses en el futuro- y estima el valor de tus transacciones durante ese periodo.

- Enumera el efectivo que recibirías en este tiempo:

- Empieza con una previsión de ventas (especialmente las facturas recurrentes, que puedes predecir con cierta seguridad).

- Añade otros flujos de entrada como inversiones, subvenciones, ventas de activos y devoluciones de impuestos

- Por separado, haz una lista de la tesorería que gastarías: futuros gastos generales, incluyendo salarios, alquileres, hardware, software e impuestos.

- Utiliza la fórmula del flujo de caja neto que aparece más arriba para calcular si tendrás un flujo de caja positivo o negativo durante el periodo seleccionado:

- Efectivo recibido – Efectivo gastado = Flujo de caja neto.

Gracias a estas previsiones de tesorería, puedes conocer con antelación si tu flujo de caja será positivo o negativo en los próximos meses. En caso de que el flujo de caja sea negativo, te permitirá tomar las medidas adecuadas con tiempo, para evitar problemas de liquidez.

En todo caso, A pesar de tus predicciones y de tu previsión de tesorería, pueden surgir imprevistos. Nunca debes esperar a tener problemas para proteger tu negocio. La buena noticia es que hay varias opciones que pueden ayudarte, desde mejorar los procesos de gestión de la tesorería hasta mantener un colchón para los días de lluvia o recurrir a un seguro de Crédito comercial.