La guerra en Ucrania ha presionado los márgenes de las empresas europeas. El conflicto ha disparado los precios de las materias primas (energéticas), ha amplificado las interrupciones en la cadena de suministro y ha aumentado la incertidumbre que pesa sobre la inversión.

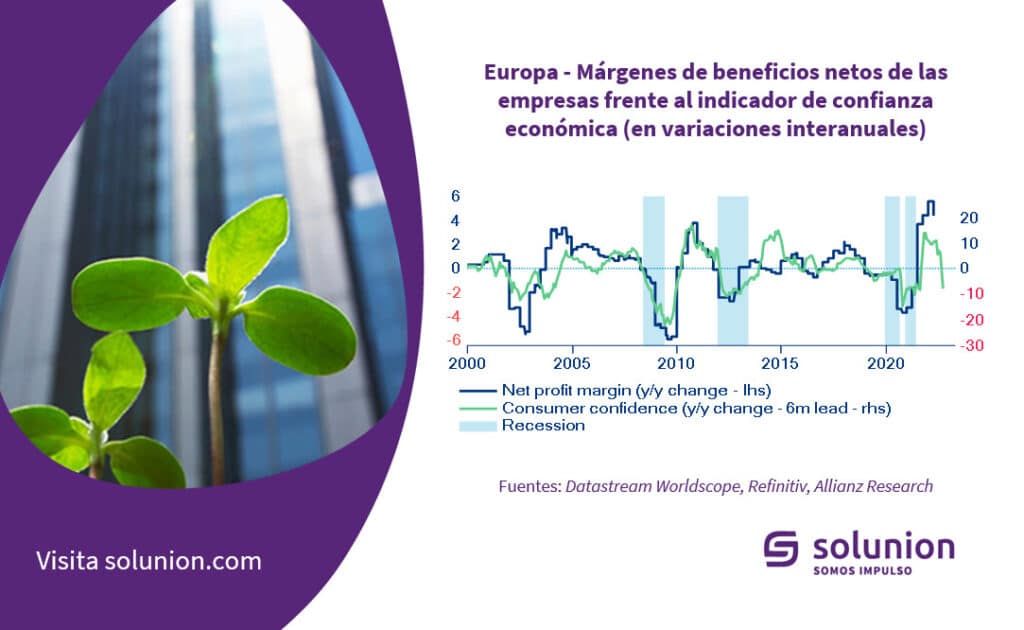

Así las cosas, los indicadores adelantados sugieren un descenso de los beneficios en las empresas. Los niveles de confianza de los consumidores de la zona euro implican una erosión de los márgenes de -2pp anuales en los próximos seis meses, aunque se espera que el impacto varíe según los sectores.

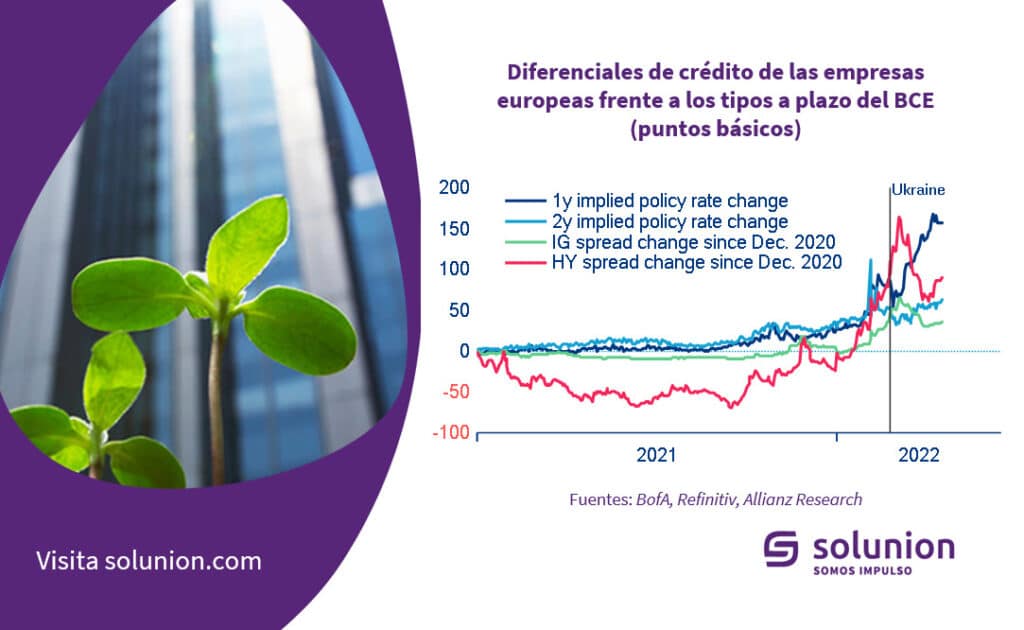

Los diferenciales de crédito corporativo se han desanclado desde sus mínimos de 2020-2021 debido al aumento del riesgo de impago en medio de un endurecimiento monetario más rápido de lo esperado. Aunque el riesgo de crédito corporativo debería seguir siendo manejable, los riesgos para las perspectivas se inclinan claramente a la baja.

Estas son algunas de las conclusiones del informe Corporate credit: straddle or struggle? elaborado por Allianz Trade, uno de nuestros accionistas. En este artículo analizamos sus principales claves.

Índice de contenidos

La guerra en Ucrania ha aumentado la presión sobre los márgenes de las empresas

El conflicto ha disparado los precios de las materias primas (energéticas), ha amplificado las interrupciones de la cadena de suministro y ha aumentado la incertidumbre. Hasta ahora, los fuertes saldos de efectivo y el aumento de la rentabilidad y la inversión parecen haber protegido a la mayoría de las empresas de los altos precios de los insumos.

Sin embargo, como el impacto real en los balances de las empresas aún no se ha revelado del todo, los primeros informes de beneficios indican un impacto mayor de lo esperado, aunque manejable (lo que se confirma por el deterioro de las expectativas económicas, un indicador adelantado de los márgenes de las empresas). Los niveles de confianza de los consumidores de la eurozona implican una erosión de los márgenes de -2 puntos porcentuales en los próximos seis meses, lo que supone un descenso de los márgenes de entre 3,0 y 3,5 puntos porcentuales desde el máximo actual del 8% hasta el 4,0-4,5% .

Europa – Márgenes de beneficios netos de las empresas frente al indicador de confianza económica (en variaciones interanuales)

Impacto heterogéneo por sectores

Se espera que el impacto en los balances de las empresas varíe según los sectores. Los precios de los insumos superaron a los precios al por menor en la mayoría de los sectores en 2021; sin embargo, solo en un 40% de los sectores los precios al por menor aumentaron más rápidamente que los precios al por mayor. Esto indica un escaso poder de fijación de precios debido a los efectos de empuje de los costes.

Si los precios de la energía y de las materias primas no energéticas se mantienen en los niveles actuales, los sectores metalúrgico y energético son los más vulnerables y podrían perder más de 20 puntos porcentuales de sus márgenes de beneficio (EBITDA) (que eran de alrededor del 30% en 2021).

Esto significa que un nuevo aumento del 50-70% en los precios de las materias primas no energéticas podría acabar con los beneficios en seis de los nueve sectores analizados por Allianz Trade (energía, metales, equipamiento doméstico y maquinaria y equipamiento.

Al mismo tiempo, una fuerte subida de los tipos de interés, como un choque de +200bps, equivalente a unos +100bps en los diferenciales, afectaría (en igualdad de condiciones) sobre todo a un grupo de sectores, en particular el de la construcción, que podría sufrir pérdidas de rentabilidad de hasta -8pp .

Aumento en el riesgo de crédito corporativo

Se espera que la ralentización del crecimiento aumente el riesgo de impago, con una subida de las insolvencias empresariales en la zona euro del +12% este año. Esto refleja tendencias desiguales dentro de Europa debido a las diversas condiciones iniciales, con insolvencias que ya repuntan en 2021 en Italia (+19% interanual), pero que, a principios de 2022, todavía se encuentran en un nivel bajo en Alemania y Francia, tras otra caída en 2021 (-12% interanual para ambos países).

Es probable que las insolvencias empresariales en Alemania aumenten un +4% interanual. Si se materializa un escenario adverso (apagón), las insolvencias aumentarían un +19% en la zona euro y un +9% en Alemania. Al otro lado del Atlántico, las cosas parecen un poco más benignas, ya que se espera que las insolvencias aumenten en un +7% en 2022, lo que indica una vez más el rendimiento superior de los mercados de crédito de Estados Unidos con respecto a sus homólogos europeos.

Los mercados de crédito siguen tratando de valorar la actual incertidumbre del mercado

Los diferenciales de crédito corporativo se han desanclado desde sus mínimos de 2020-2021 debido al aumento del riesgo de impago en medio de un endurecimiento monetario más rápido de lo esperado. Después de que el fuerte apoyo político limitara efectivamente el riesgo de insolvencia durante casi dos años, la venta generalizada de los mercados desde el inicio de la guerra en Ucrania ha amplificado la progresiva ampliación de los diferenciales de crédito debido al endurecimiento de las condiciones de financiación.

Sin embargo, los diferenciales de crédito, especialmente en el segmento de alto rendimiento, se han mantenido dentro del rango debido a los balances corporativos (todavía) relativamente saludables y a la prolongada eliminación de las ayudas políticas. El posicionamiento actual del mercado no sugiere un deterioro generalizado del riesgo crediticio a corto plazo, ya que los inversores prevén una distribución de los pagos casi a cuestas por mantener el riesgo crediticio de las empresas.

Diferenciales de crédito de las empresas europeas frente a los tipos a plazo del BCE (puntos básicos)

Los mercados de crédito se dirigen hacia un camino retador

Aunque el riesgo de crédito corporativo debería seguir siendo manejable, se espera que el riesgo de impago aumente aún más, dada la desaceleración económica.

Las insolvencias empresariales podrían alcanzar un crecimiento del +12% en la zona euro este año desde niveles extremadamente bajos. Una postura monetaria aún más dura (impulsada también por el rápido endurecimiento de las condiciones de financiación en Estados Unidos) podría precipitar las restricciones crediticias y elevar las tasas de impago.

Sin embargo, la solidez de los fundamentos podría mantener los diferenciales de crédito bajo control. Así, las previsiones de Allianz Trade apuntan a que los diferenciales de grado de inversión se compriman desde los niveles actuales, para terminar 2022 cerca de los 115-120bps. La cifra iría aumentando moderadamente hasta los 120-125bps a finales de 2023. El crédito de alto rendimiento probablemente terminará el año cerca de los 390-400bps antes de ampliarse en 20bps en 2023.