Índice

En 2021, el exceso de ahorro1 podría generar un doble dividendo para la Eurozona: en primer lugar, un auge del consumo de 170.000 millones de euros, equivalente al 1,5% del PIB. Es una de las conclusiones del último informe sobre el ahorro de las familias en Europa en 2021, elaborado por Euler Hermes, uno de nuestros accionistas, que compartimos a continuación.

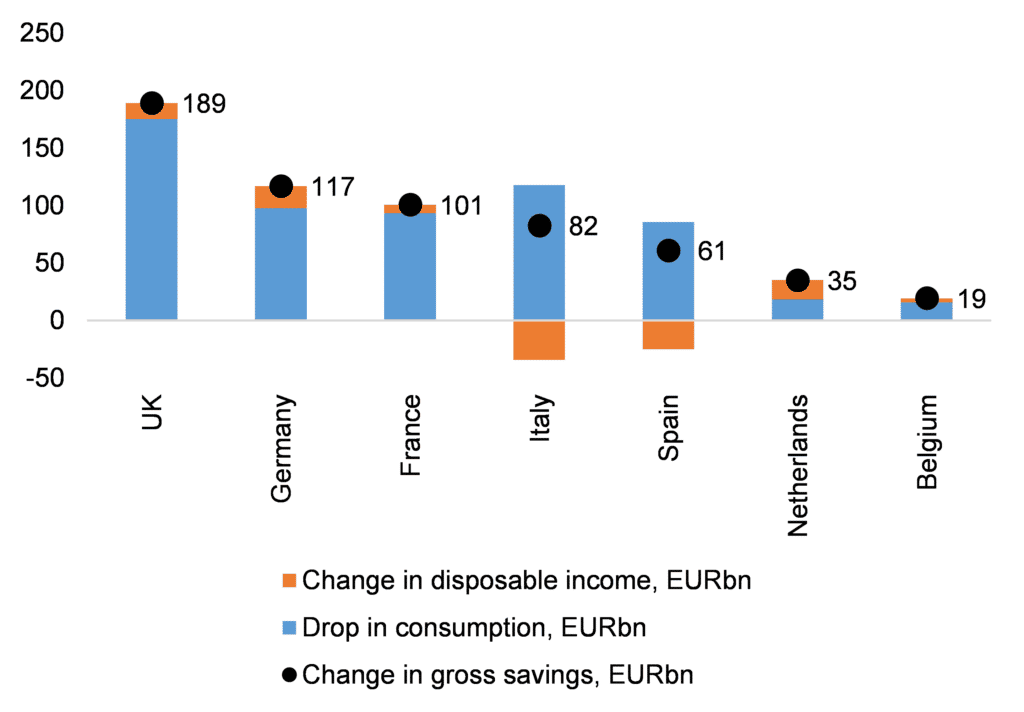

En 2020, el ahorro bruto en la zona euro aumentó más de un 50%, y el exceso de ahorro se situó en más de 450.000 millones de euros, por encima del 4% del PIB, gracias a la reducción del gasto en servicios por los nuevos cierres derivados de las medidas de contención frente a la pandemia.

Las medidas de apoyo ampliadas también desempeñaron un papel importante: junto con las figuras tipo Erte, la reducción de los impuestos (incluidos los estabilizadores automáticos) y el aumento de las subvenciones y las transferencias netas apoyaron la renta bruta disponible2, que se mantuvo más o menos plana en la zona euro en 2020.

En general, el exceso de ahorro en la zona euro a partir de 2020 representa casi un mes de la renta bruta disponible de 2019, y excede ese mes en el Reino Unido y los Países Bajos. Dos tercios del exceso de activos financieros de los hogares acabaron en cuentas bancarias, mientras que el tercio restante se invirtió en los mercados de capitales, principalmente en acciones. En 2020, los hogares de la zona euro pasaron de ser vendedores netos de acciones a compradores netos y la mayor proporción del exceso de ahorro invertido en acciones se registró en Alemania (27%) e Italia (21%), frente al 15% de Francia y el 8% de España. En todos los países, sin embargo, el porcentaje invertido directamente en renta variable es significativamente superior a los niveles de años anteriores, lo que indica un nuevo interés por los activos financieros de riesgo durante la pandemia.

Evolución del ahorro bruto de los hogares en 2020, en miles de millones de euros

Fuentes: national sources, Eurostat, Euler Hermes, Allianz Research

El ahorro de las familias de la zona euro: realidades heterogéneas por niveles de renta y mercados

Teniendo en cuenta la supuesta estructura del exceso de ahorro en 2020 (el 40% en manos del 10% de los hogares más ricos, el 50% en las de la clase media-alta y el 10% en las del resto de los hogares), examinamos la propensión a consumir este exceso de ahorro en un año por grupos de renta:

- El 20% en el caso de los más ricos

- El 40% en el de la clase media-alta

- El 80% en el del primero al quinto decil de renta.

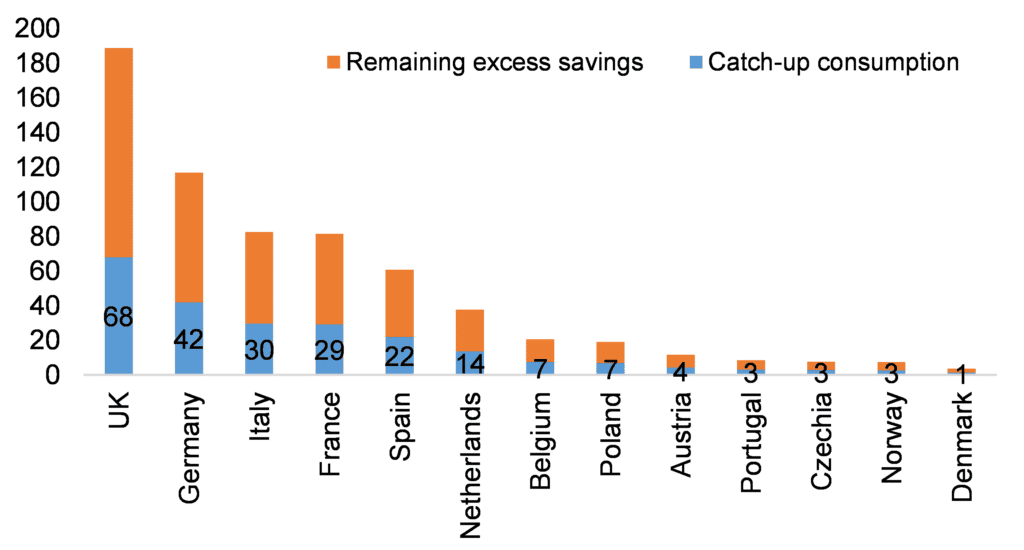

De este modo, comprobamos que, a nivel de la zona euro, el potencial de recuperación del consumo de los hogares se sitúa en torno a los 170.000 millones de euros, es decir, el 1,5% del PIB. Esto equivale a más de un tercio del exceso de ahorro de COVID-19.

Por países, el consumo reprimido/acumulado en 2021 podría alcanzar los 42.000 millones de euros en Alemania, los 68.000 millones de euros en el Reino Unido y los 29.000 millones de euros en Francia. Esto debería considerarse como un bienvenido impulso a la recuperación, aunque con un efecto limitado y temporal sobre los precios (principalmente en los servicios).

Consumo reprimido/acumulado VS exceso de ahorro en 2021, en miles de millones de euros

Fuentes: Eurostat, ONS, Euler Hermes, Allianz Research

Sin embargo, todavía quedarán unos 300.000 millones de euros (2,9% del PIB) de exceso de ahorro en la zona euro, por no hablar de los 200.000 millones de euros de exceso de ahorro que podrían añadirse este año como resultado de la reanudación de los cierres en el primer semestre de 2021.

En general, los hogares tienen varias opciones para utilizar el exceso de ahorro: o bien sus activos financieros permanecen intactos o se transforman en consumo, o lo hacen en activos reales (inversiones residenciales) u otros activos financieros (por ejemplo, convertir los depósitos bancarios en acciones). Como la mayoría de los hogares verán el exceso de ahorro restante como un impulso de riqueza positivo, el resultado más probable podría ser la primera opción, es decir, que estos activos financieros permanezcan sin cambios en los balances de los hogares.

Sin embargo, dado que una gran parte del exceso de ahorro está en manos de los hogares más ricos, tampoco puede descartarse la “opción de la vivienda”, ya que estos ahorradores tienen una mayor disposición y capacidad para invertir en activos de mayor rendimiento, aunque no sean líquidos. De hecho, el sector residencial ya se encuentra en una recuperación en forma de V. Por lo tanto, el escenario en el que estos fondos llevan los precios de la vivienda a niveles aún más altos es un riesgo real, con posibles consecuencias negativas en el futuro.

El segundo dividendo: utilizar el exceso de ahorra para transformar la economía europea

Afortunadamente, hay una forma mejor de aprovechar este exceso de ahorro en beneficio de los ahorradores, los mercados financieros y las economías por igual: como fuente para acelerar la modernización y la descarbonización de la economía europea, acelerando la agenda de reformas de la Unión de Mercados de Capitales (UMC). Este sería el segundo dividendo: el exceso de ahorro en la Unión Europea podría dar un enorme impulso a la transformación ecológica y digital de la economía europea. Canalizar el exceso de ahorro hacia este tipo de inversiones a largo plazo tendría varios beneficios:

- Los hogares podrían obtener rendimientos interesantes.

- Se elevaría el potencial de crecimiento de la economía de la Unión Europea.

- Se evitarían los usos más perjudiciales: aunque un impulso (moderado) del consumo suele ser bienvenido como viento de cola para la recuperación, un auge del consumo o de la vivienda sin restricciones podría resultar bastante desestabilizador. También una avalancha en los mercados bursátiles podría tener efectos perjudiciales en la actualidad, especialmente si muchos inversores minoristas utilizaran los fondos para operaciones especulativas.

Los Fondo Europeos de Inversión a largo plazo para dar salida al exceso de ahorro de los hogares de la zona euro. Sin embargo, para que se produzca este feliz resultado, se necesitan los incentivos adecuados, sin los que la mayor parte del exceso de ahorro podría permanecer inactivo en las cuentas bancarias o encontrar el camino hacia inversiones menos beneficiosas.

La Comisión Europea está aplicando actualmente un plan de acción para reforzar y completar la Unión de los Mercados de Capitales (UMC). En el contexto del exceso de ahorro, hay una medida que reviste especial importancia: la revisión del marco legislativo de los FILPE (Fondos Europeos de Inversión a Largo Plazo). Los FLIPE existen desde hace años, pero hasta ahora han tenido una existencia poco conocida y apenas se dirigen a los inversores minoristas.

Se necesitan cuatro medidas para que los FILPE se conviertan en productos financieros atractivos para los inversores minoristas:

- Directrices de inversión más flexibles.

- Normas de reembolso más flexibles.

- Menores obstáculos a la venta.

- Regímenes fiscales favorables (la medida más relevante).

1 Exceso de ahorro = la cantidad acumulada en la que el ahorro personal durante la pandemia superó los niveles anteriores a la crisis (cuarto trimestre de 2019).

2 La cantidad de dinero que todos los individuos del sector doméstico tienen disponible para gastar o ahorrar después de que las medidas de distribución de la renta (por ejemplo, impuestos, cotizaciones sociales y prestaciones) hayan surtido efecto.

Informe original: European households: the double dividend of excess savings