Insolvencias, liquidez y comportamientos de pago

Una vez alguien me dijo que solo hay dos opciones para presentar un informe con mensajes poco agradables. Tienes que darle vida o con sexo o con apuestas. En el caso del último informe de mi equipo, hemos optado por la segunda, y lo hemos llamado “High stakes game: payment behaviour, cash piles and major insolvencies”. Después de todo, un informe sobre economía también puede clasificarse para adultos.

Las noticias no son geniales.

La aceleración económica llega con sorpresas. Los volúmenes de facturación están creciendo, pero también lo hacen los costes de los insumos y el efecto en las empresas puede ser importante. Aunque el crédito sigue siendo barato, ha llegado la hora de destetar al sector privado de la liquidez abundante. Y por supuesto, cuando hablamos de riesgo político, las apuestas están en el aire.

Desde los comportamientos de pago, pasando por los excesos de tesorería, hasta las grandes insolvencias, las empresas tendrán que apostar un poco si quieren ganar a la banca, aunque nunca deberíamos tirar los dados cuando hablamos de riesgo de impago.

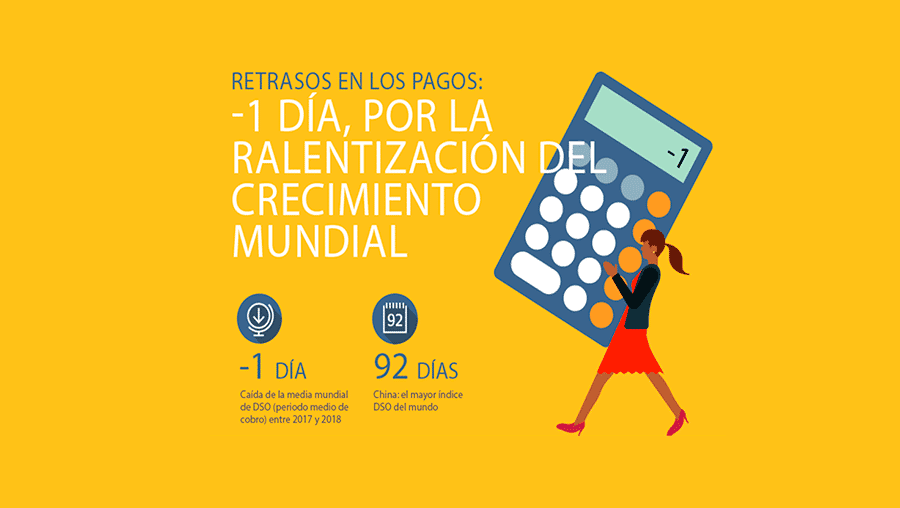

Comportamientos de pago

Los comportamientos de pago siguen siendo complejos: una de cada cuatro compañías en el mundo cobra pasados 88 días. En China, por ejemplo, el periodo medio de pago (DSO – Days Sales Outstanding) ha aumentado hasta alcanzar el máximo en nueve años, situándose en los 89 días en 2016. Los principales sectores industriales (aeronáutica, maquinaria, químico, construcción o TIC) enfrentan la recuperación: tienden a darlo todo cuando se avecina crecimiento, mientras comprometen la financiación de su activo circulante para ganar un sitio en la mesa de la mejoría.

Liquidez

Las empresas no financieras han alcanzado una liquidez de 7 billones de dólares en sus balances contables, un 34% más, en comparación con 2010, y ya representan un 10% del PIB mundial, lo que supone el doble que antes de la crisis. Esta tendencia de ahorro precavido supone tanto una buena noticia (porque hay mucho que invertir), como una mala: no hay mucho en lo que invertir, que nos devuelva algo. Los principales excesos de tesorería se dan en las empresas de Asia, y la industria tecnológica está por encima del petróleo, gas y automoción en lo que a acumulación se refiere. Nadie quiere que las fichas caigan libremente cuando hablamos de invertir el dinero de los accionistas.

Insolvencias

Finalmente, mientras se espera que el número total de insolvencias se estabilice en los próximos dos años, las grandes insolvencias (de compañías que superan los 50 millones de euros de facturación) aumentaron un 68% y, su coste, un 34%, hasta alcanzar los 19.000 millones de euros de facturación acumulada que se han evaporado. Estados Unidos es el país más afectado, con 8 de las 20 quiebras principales en el primer trimestre del año. Servicios y retail son los sectores que más están sufriendo, ya que la digitalización les está empujando a apostar en una casa incendiada.

No todas las compañías tienen un as en la manga. Deben medir sus apuestas para sacar el máximo de este nuevo momento, especialmente en Europa. Mientras ellos ponen sus cartas sobre la mesa, los líderes corporativos tendrán que poner cara de póker. Vaya a ser que piensen que están jugando a la ruleta rusa.