Índice de contenidos

Frente a la crisis del COVID-19, los gobiernos europeos decidieron rápidamente respaldar a los hogares y a las empresas con un apoyo político sin precedentes. Esto provocó un exceso de deuda pública en la zona euro en 2020.

Esta reacción plantea una pregunta clave: ¿cuánto tiempo tardarán los países de la zona euro en eliminar el exceso de deuda ocasionada por la COVID-19? En el siguiente artículo abordamos las conclusiones del último informe al respecto de Euler Hermes, uno de nuestros accionistas.

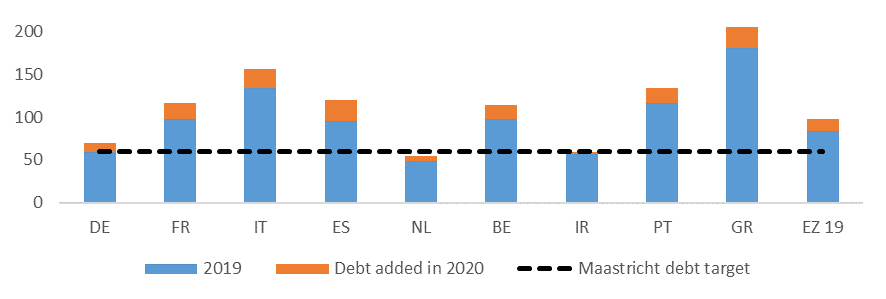

El panorama de la deuda pública europea nunca ha sido tan heterogéneo a nivel de países: siete de ellos (Grecia, Italia, Portugal, España, Chipre, Francia y Bélgica) presentan actualmente una relación deuda/PIB cercana o superior al 120% del PIB, el doble del objetivo de deuda de Maastricht. Y hay que tener en cuenta que estos países representan en conjunto más del 50% del PIB de la zona euro.

Cambio en la deuda pública (% del PIB) en algunos países de la zona euro. 2020 VS 2019

Fuentes: Refinitiv, Allianz Research.

¿Qué ocurrirá a corto plazo con la deuda pública de la zona euro?

La normalización gradual de la política fiscal vendrá de la mano de la recuperación económica que se espera a partir del segundo semestre de 2021, gracias al avance de la vacunación.

A pesar de esta recuperación del crecimiento del PIB, el ratio de deuda de la zona euro debería estabilizarse en torno al 100% en 2021-22. Esto es así porque los déficits de los principales Estados miembros seguirán siendo elevados. Lo que ocurra después de 2022 es todavía una incógnita, puesto que depende de una compleja combinación de factores, entre los que se incluyen:

- Los resultados de las elecciones en los principales Estados miembros de la zona euro (Alemania en septiembre de 2021, Francia en la primavera de 2022 e Italia en 2022)

- Las decisiones de inversión y gasto de los gobiernos.

- Su voluntad y capacidad para aplicar reformas económicas.

- Las presiones del envejecimiento poblacional, las perspectivas de inflación y la esperada revisión de las normas fiscales de la UE.

¿Cuándo volverá la zona euro a los niveles de deuda anteriores a la crisis?

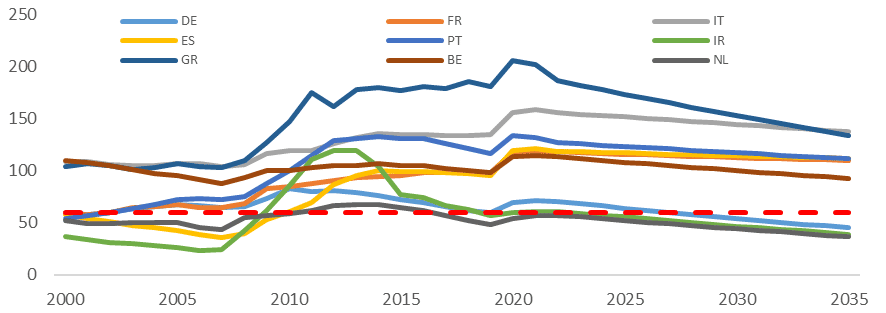

La principal conclusión es que, a menos que los pesos pesados de la zona euro, incluyendo a Francia, España e Italia, registren aumentos notables en el crecimiento del PIB nominal y/o mejoren los saldos primarios, el retorno a los niveles de deuda en relación con el PIB anteriores a la crisis no se producirá antes de 2035.

Dinámica de la deuda pública de la zona euro (%PIB)

Fuentes: Refinitiv, Allianz Research.

Además, esta vuelta a la situación fiscal habitual será heterogéneo en las principales economías. Mientras que Alemania volvería a los niveles de deuda anteriores a la COVID-19 en 2028, otros pesos pesados de la zona euro necesitarían mucho más tiempo (Francia, 67 años; Italia, 26 años; y España, 89 años).

¿Cuáles son las implicaciones para la política fiscal de la UE en un mundo en el que el 90% podría ser el nuevo 60%?

Con el esperado repunte económico en toda la región a partir del segundo semestre de 2021, también debería comenzar la normalización de los flujos fiscales. Pero, ¿qué es lo normal? Parece que el impacto de la COVID-19 se seguirá sintiendo a largo plazo en las finanzas públicas de la región. Esto, en forma de un sobreendeudamiento persistente, pero también reforzando un cambio de paradigma en lo que se refiere a la reflexión sobre las finanzas públicas y la política fiscal.

Por un lado, el fuerte aumento de la deuda pública en toda la zona euro ha hecho que la tan esperada revisión de las normas fiscales de la UE -que actualmente están suspendidas hasta 2023- sea aún más urgente. Con estos países que representan más del 50% del PIB de 2020 y que ahora presentan una relación deuda/PIB cercana al 120% del PIB o superior, el objetivo de deuda del 60% de Maastricht ha perdido todo su sentido. Del mismo modo, la regla según la cual la deuda que supere el 60% del PIB debe reducirse a razón de 1/20 por año ya no puede aplicarse, porque exigiría que Italia tuviera un superávit primario superior al 5% del PIB cada año durante los próximos 15 años.

El consenso sobre la política fiscal ha cambiado notablemente desde que se redactaron las normas de Maastricht hace 30 años. Ahora, no toda la deuda se considera mala. Las reformas para impulsar el crecimiento, junto con un impulso de la inversión financiada por la deuda en la educación y la infraestructura (Italia está liderando el camino) continúan siendo una necesidad. Del mismo modo, la política fiscal discrecional se considera ahora clave para amortiguar los choques económicos.

Al no estar previsto un ajuste rápido de la posición fiscal, ya que la política fiscal adopta una perspectiva más a largo plazo, y una función política más activa, un índice de deuda común -¡por qué no del 90%! – ayudaría a garantizar la solidez de la política fiscal y la sostenibilidad de la deuda.

Por el contrario, cambios estéticos, como separar el exceso de deuda de la COVID-19 del resto de la deuda pública, o la cancelación de la deuda soberana en manos del BCE, no tendrían impacto de fondo. Tan solo servirían para socavar la credibilidad de la zona euro.

Informe original: Eurozone government debt – Quo vadis from here?